Vermutung von schlechterem Schufa-Score widerlegt!

Jahrelang wurde behauptet, dass man nicht mehr Girokonten unterhalten sollte als unbedingt notwendig. Um den Schufa-Score zu verbessern sollte man sogar Kreditkarten kündigen. Auch unser Portal war davon nicht frei, wie dieser Gastbeitrag eines Finanzjournalisten zeigt.

Erstklassige Schufa-Rankings trotz zahlreicher Konten und Karten!

In den letzten Jahren mehrten sich die Feedbacks aus unserer smarten Bankkunden-Community, dass sie erstklassige Schufa-Rankings trotz zahlreicher Girokonten und Kreditkarten haben.

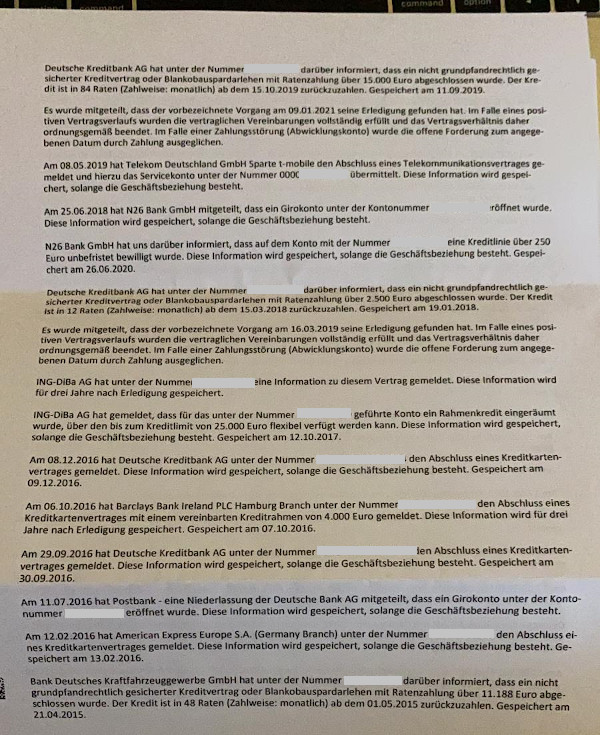

Nun hat uns einer seine ausführliche Selbstauskunft zur Verfügung gestellt:

Insgesamt haben wir 10 Seiten zur Auswertung zur Verfügung gestellt bekommen.

5 Kreditkarten, 8 Girokonten (teils mit Dispo), 3 Kredite (teils abgezahlt), 1 Rahmenkredit

Zusätzlich waren noch 13 Banken mit der Anfrage „Kredit Konditionen“ vermerkt, was aus einer Kreditkalkulation von Smava herrührt. Da dieses Merkmal als bonitätsneutral gilt, findet es in diesem Artikel keine weitere Berücksichtigung.

Welche Karten und Konten stehen in der Schufa?

In der Schufa werden alle Kreditkarten, Kreditverträge und Girokonten von Vertragspartnern vermerkt. Mehr als 99 Prozent der deutschen Finanzwirtschaft sind Vertragspartner der Schufa. Sie melden Daten und bekommen im Gegenzug Daten zur Verfügung gestellt.

Wer das nicht will kann sich auf die wenigen schufafreien Anbieter konzentrieren (Girokonto, Kredit).

a) Kreditkarten unseres smarten Bankkunden

b) Girokonten

- Consorsbank

- Deutsche Bank

- DKB (2x)

- ING

- N26

- Postbank

- Sparkasse

c) Kredite

- Bank Deutsches Kraftfahrzeuggewerbe GmbH

- DKB (2x)

d) Rahmenkredit

… und der Schufa-Score?

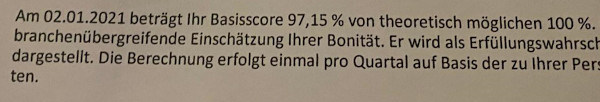

Nach der bisherigen Auffassung der meisten Finanzratgeber müsste der Schufascore miserabel sein, doch er sieht überdurchschnittlich gut aus:

Der Basisscore beträgt 97,15 Prozent!

Ist das alles?

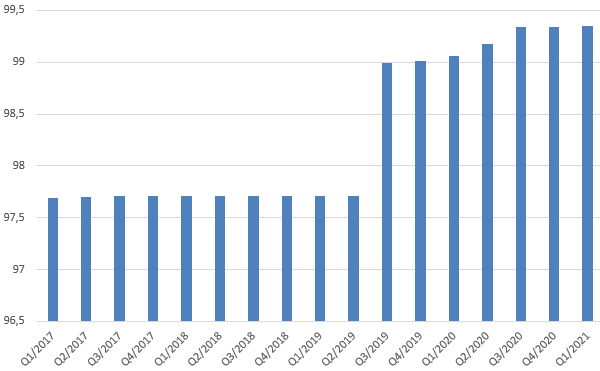

Nein, der Score hat sich mit der Anzahl der Konten verbessert!

Könnte man jedenfalls vermuten, wenn man die Berechnung des Score-Wertes aus dem Jahr 2017 zur Grundlage nimmt:

Schufa-Score vor 4 Jahren (mit weniger Einträgen).

Wie sieht es bei Ihnen aus?

Ich weiß, dass einige von uns die Entwicklung des eigenen Schufa-Scores im Auge haben und bitte Sie, über die Kommentarfunktion von Ihren Beobachtungen zu berichten.

Bei meiner Beobachtung fand ich es interessant, dass mein Schufa-Score sich nach der Aufnahme von Krediten bzw. Einrichtung einer größeren Kreditlinie verbesserte. In diesen Artikeln dokumentierte ich das damals:

Anschließend ist der Score auch nicht wieder abgefallen. Hier die grafische Darstellung der letzten Jahre:

Die Schufa stellt den Basisscore quartalsweise zur Verfügung.

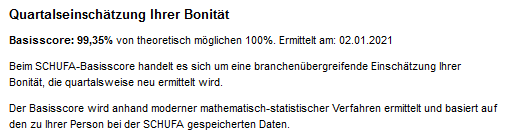

Aktuell liegt mein Basisscore bei 99,35 von rechnerisch möglichen 100:

Auch ich gehörte nicht zu den Leuten, die nur so viele Konten und Karten haben wie unbedingt notwendig.

Mein Fazit:

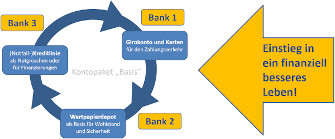

Lassen Sie sich nicht von „Ratgebern“ einreden, Ihre finanzielle Potenz auf das absolut Notwendige zu beschränken!

Solange Sie nicht mindestens drei Banken in der Schufa zu stehen haben …

… eröffnen Sie heute noch ein weiteres Konto!

Top-Empfehlungen aus unserer Community:

| Kreditkarte | Girokonto | Kreditlinie |

|---|---|---|

GenialCard |

DKB |

ING |

|

|

|

Welche Karten und Konten haben Sie?

Auf den Austausch via Kommentarfunktion freue ich mich, herzlichen Dank für Ihr Engagement!

Ich habe DKB Konto, Transferwise jetzt Wise, Amazon Prime Visa Kreditkarte. Meine Frau DKB Konto und Payback AMEX. Allerdings schon länger keine Schufa Auskunft mehr eingeholt. Sollte bei der DKB die Girocard nicht mehr kostenfrei sein, wäre zu überlegen 1822direkt mit Schufa Auskunft zuzulegen. Wenn die Anzahl der Konten bei der Schufa keine Rolle spielt dürfte das kein Problem sein. 0.01 Euro ein Cent im Monat mindest Eingang, würde ich monatlich etwas vom DKB Girokonto auf das 1822 überweisen. Hoffe das auch Überweisung vom eigenen Konto als Eingang bei Geldeingang bei 1822 zählt.

Moin,

Klasse das jetzt auch hier die GenialCard der Hanseatic gelistet wird.

Solche Revolvingkarten werden noch in Zukunft eine große Rolle spielen. Besonders dann, wenn die DKB Visa Kreditkarte bald kostenpflichtig werden sollte. Der Verfügungsrahmen ist mit 2.500€ nicht großzügig, dennoch wird dieser für viele ausreichend sein.

Für mich würden 2500 Euro Verfügungsrahmen ausreichen. Sicherlich eine gute Idee oder für Deutschland Karte Nutzer die Deutschland Karte Kreditkarte. Diese ist ja meines Wissens auch von der der Bank welche die Genial Karte heraus gibt. Solche Kreditkarten wird es wahrscheinlich vermehrt geben, wenn die DKB auf Debitkarten umstellt, das vermute ich ebenfalls.

Die Hanseatic Genial Card erhöht den Verfügungsrahmen von sich aus.

Ich vermute je nach Nutzung und Zahlungsverhalten.

Mein Verfügungsrahmen beträgt aktuell 5800€.

Das Revolving nutze ich allerdings nicht, das ist mir bei den sehr hohen Zinsen zu teuer.

Da bist du aber einer der wenigen bei dem das geht.die meisten fangen bei mickrigen 500 Euro und enden sturr bei 2500. Limit nur durch Gehaltsnachweise teils erhöherbar.Karte unbrauchbar für Autovermietungen,Hotels, Mautstelle etc.da nicht offline Pin fähig.Da nehm ich lieber mein Barclay Double mit 15k Limit.

Ob ich da einer von wenigen bin weiß ich nicht. War bei mir so. Ohne Gehaltsnachweis und Pin für Hotel, Autovermietung usw. hab ich auch.

Hallo Christian U.,

was meinen Sie genau mit „PIN für Hotel, Autovermietung, etc“? Die normale PIN der physischen Karte oder etwas zusätzlich Spezielles?

viele Grüße & frohes Osterfest 🐣

Hallo Jack, die normale PIN der physischen Karte meine ich.

Offline Pin hatt nix mit der Pin der Karte zu tun.offline Pin bedeutet das eine Zahlung mit einer Kreditkarte auch durchgeführt wird wenn das Terminal keine online Verbindung zur Bank aufbauen kann,auch Servicecode 201 genannt.die Hanseatic hatt nur online Pin,auch Servicecode 221 genannt.kann keine online Verbindung aufgebaut werden,schlägt die Zahlung fehl,wie im ICE,an Mautstellen etc.

Mein Schufa Score ist nach Eröffnung von Condirect und DKB gesunken, allerdings unwesentlich um etwa einen Prozentpunkt auf 97,x.

Bin 28 Student gemeldet in einer ruhigen Kleinstadt, seit Kindheit nie umgezogen.

Dieses Jahr habe ich noch die Barclaycard dazu bekommen, werde mal eine aktualisierte Auskunft beantragen.

Ich hatte das Glück mich vor ca. 10 Jahren bei der Schufa als Tester der MeineSchufa kostenlos zu registrieren.

Alle Tester sollten Lifetime kostenlos Zugriff erhalten.

Seitdem habe ich Online Zugriff auf meine Schufa Daten.

Diese Frage ich auch regelmäßig seit 2017 ab.

Hier der Verlauf meines Scores mit Kommentaren was da so passiert ist:

97,19% am 01.07.2017

97,19% am 31.08.2017

95,89 % am 23.10.2017 (Eröffnung DKB Konto 7800€ Dispo und Santander 1Plus)

95,76 % am 16.01.2018

94,89 % am 18.04.2018

95,21% am 12.09.2018 (N26 Konto Eröffnung)

96,45% am 01.10.2018

97,04% am 03.01.2019

97,48% am 01.04.2019

97,06% am 01.07.2019 (Eröffnung Geschäftskonto für Nebenerwerb bei Netbank)

97,60% am 01.10.2019

96,52% am 20.02.2020 (Rahmenkredit ING 25000€)

96,94% am 10.06.2020

98,24% am 27.08.2020

98,33% am 23.10.2020 (Umschuldung Kredit Wohnung. In Schufa sichtbar)

98,84% am 14.01.2021 (E-Toro Eröffnung)

Im März 2021 habe ich noch eine Barclaycard eröffnet mit 4300€ Kreditrahmen.

Die Santander 1Plus wird dann gekündigt.

Die Anfrage ist bereits im Portal zu sehen, jedoch erst in der Berechnung ab 01.04.2021 (welche noch nicht online ist) in der Berechnung berücksichtig.

Mein Resümee:

Mehrere Karten Konten wirken sich sehr positiv auf die Schufa aus !

Am interessantesten war die Auswirkung des ING Rahmenkredits (den ich auch schon 2x benötigt habe).

Dieser hat meinen Score um 2% in 9 Monaten verbessert !

VG Chris

…. zudem stehen auch noch Sachen wie

– Paypal Altersverifizierung

– Breuninger Kundenkarte

– E-Primo Stromanbieter

– Otto Kundenkonto

Drin. Die hatten aber keine Auswirkung auf den Score

Eins kann ich zu deiner kleinen Liste noch ergänzen:

EBay Verifizierung

Bei Eröffnung eines eBay Kontos beziehungsweise offenbar auch in gewissen zeitlichen Abständen, habe ich Einträge von eBay in meinem SCHUFA Konto gefunden, die der Adressverifizierung galten. Dies dürfte sich allerdings in keiner Form auf den SCHUFA Score auswirken.

Oh ebenfalls gab es eine Anfrage von meinem Internet Provider zur Adressverifizierung. Dies war allerdings schon weit vor zehn Jahren. Ob dies heute noch geschieht, weiß ich nicht, es hängt natürlich auch vom Internet Provider ab.

Wow, das ist hochinteressant lieber Chris! Herzlichen Dank für diese detaillierte Aufstellung 🙂

Moin Chris,

bei mir in etwa ähnlicher Verlauf (inzwischen 23 Konten, incl. 5 Kreditkarten und 1 Rahmenkreditkonto). Die Summe aller gemeldeten Kreditlinien liegt bei ca. 80TEUR.

Meine Beobachtung: eine Konteneröffnung/-Schließung wirkt sich kurzfristig verschlechternd aus (erholt sich sofort in den Folgequartalen), die Nutzung von Dispos wirkt sich allerdings ebenfalls verschlechternd aus. Man liest zwar immer wieder mal, dass die Kontostände für die Schufa intransparent sind (was auch stimmt), dennoch bekommt die Schufa zeitnah Informationen über die Auslastung der Kreditlinien. Das haut ebenso rein, wie eine Kontokündigung/-Wechsel (der Basis-Score schwankt bei mir je nach Nutzung der Kreditlinien zwischen 94-98%).

Ganz besonders interessant ist in dem Zusammenhang der Banken-Score. Den bekommt man leider nicht über das kostenpflichtige Schufa-Portal, sondern über die Anforderung einer Datenkopie nach DSGVO. Mache ich inzwischen jedes Quartal. Da staunt man nicht schlecht, wie intensiv die Banken mit der Schufa sabbeln. Kann ich nur empfehlen!

Wow! Respekt und sehr interessant 🙂 Herzlichen Dank.

23 Girokonten? Hast du auch noch andere Hobbys?

Ja, hab ich: überall, wo es geht, Taler einsammeln und die Konten damit voll machen 🙂

Hmm, zunächst scheint sich der Schufa Score aber durch den ING Rahmenkredit etwas verschlechtert zu haben:

97,60% am 01.10.2019

96,52% am 20.02.2020 (Rahmenkredit ING 25000€)

Zudem hat die Schufa ihr Bewertungsmodell von Zeit zu Zeit geändert/angepasst, daher ist nicht 100%ig sicher, ob Änderungen immer nur durch neue Einträge verursacht werden.

Daneben verbessert sich der Schufa Score auch normalerweise von selbst von einem Quartal zum nächsten, nachdem neue Einträge hinzu gekommen sind.

Hat schon jemand geprüft wie sich der jährliche Strom und Gas Lieferanten Wechsel auf die Schufa auswirkt. Das wäre auch interessant zu wissen.

Ich selbst nutze zu meinem ING-Diba Konto zuzüglich noch meine American Express (Payback) , Barclaycard Visa (Verfügungsrahmen:10000€) und seit neuesten noch die Hanseatic Card die mit 3000€ Verfügungsrahmen ausgestattet wurde. Alle Karten sind fröhlich kostenfrei, und die Barclaycard Visa sowie die Hanseatic Genialcard sind Weltweit kostenfrei einsetzbar, so lobe ich mir dieses. Nebenbei bemerkt sind sämtliche Einstellungen bezüglich Rückzahlungsmodualitäten in den jeweiligen App’s auf 100% einstellbar, sehr praktisch. Die Amex bucht ja sowieso schon immer zu 100% ab und somit erübrigt sich diese Frage ohnehin. 🙂

Ach ja ich vergaß zu erwähnen das sich mein Score bei der heiligen Schufa sich ständig bei 98,42 und 98,78% bewegt obwohl ich zu meinen Bank/Kreditkarten noch Eintragungen wie ein Rahmenkredit sowie eine Immobilienfinanzierung eingetragen ist. (Ist aber in 2 Monaten getilgt)

Wenn die GenialCard jetzt hier im Beitrag erwähnt wird und als Alternative bzw. Ergänzung zur Barclaycard geführt wird. Wäre es super, wenn zwischen den beiden ein Vergleich gemacht wird. Vor allem wenn die Direktbanken immer weiter ihre Kreditkarten beschneiden und zum Debit-Modus wechseln. Ist das in Planung?

Bei mir ist genau das Gegenteil der Fall. Der Schufa-Score hat sich mit 6 Girokonten, 8 Kreditkarten und Rahmenkredit verschlechtert. Früher war er immer über 99%, jetzt nur noch Basisscore: 98,29% von theoretisch möglichen 100%. Zwischenzeitlich war er sogar einmal nur bei 97,65%.

Aber die Kreditkarten von comdirect und DKB Tagesgeld entfallen ja demnächst. Dann sollte es wieder besser werden mit dem Score. 🙂

DKB Tagesgeld sollte nichts mit dem Schufa Score zu tun haben, da es ja nicht überzogen werden kann. Die Kündigung der Comdirect Kreditkarte hingegen sollte sich auswirken, da man dort ja einen Verfügungsrahmen hat.

Ich habe meine Comdirect Kreditkarte auch gerade gekündigt und werde demnächst mein aktuelles Schufa Scoring anfragen.

Aber die DKB Kreditkarte geht in die Schufa ein. Bei eventuellen zukünftigen Debit-Karten bei der DKB ist keine Schufa Auskunft notwendig.

Tipp: warte ca. 8 Wochen (ab Tag der Kündigung) mit der Datenkopie nach DSGVO! Ich habe die Beobachtung gemacht, dass in der Datenkopie nur alle Daten bis ca. 4-6 Wochen vor Datum der Beantragung enthalten sind. Dazu kommt vermutlich noch ein Delay durch Meldung durch die Bank etc.

Wird das DKB-Tagesgeld, dass ja bisher auf einer virtuellen zweiten Kreditkarte beruht, dann eigentlich automatisch auf eine klassische separate Tagesgeld-IBAN umgestellt wie bei anderen Banken mit separatem Tagesgeldkonto oder muss man hier selbst aktiv tätig werden, wenn man das umgestellt haben möchte?

Ich hatte vor einiger Zeit bei der DKB angerufen, mir wurde gesagt, dass alles bleibt wie es ist für Bestandskunden. Für die Umstellung auf DKB Tagesgeld Konten muss man selber tätig werden. Jeder Bestandskunde kann 1 DKB Tagesgeld Konto je Girokonto erhalten. Unter Konten für das Tagesgeld Konto geplant, wie ich gelesen habe.

Man muss selbst aktiv werden. Man kann im Online Banking ein Visa Karten Konto auf ein Tagesgeldkonto umstellen. Wie genau das geht habe ich nicht ausprobiert bisher. Alternativ kann man einfach ein neues Tagesgeldkonto eröffnen und kündigt die überschüssige Visakarte. Das geht auf jeden Fall relativ problemlos im Online Banking. Von alleine macht die DKB nichts, denn es kann ja sein dass man die zweite oder dritte Visa Karte noch aus ganz anderen Gründen behalten möchte.

Der Basis Score ist nur ein Kriterium. Wie sieht es denn mit den Branchescores aus?

Kurz zur Info, nicht das es im verlinkten Artikel über die Schufa-Auskunft untergeht. Der verlinkte Artikel zur Schufa-Auskunft müsste nämlich etwas überarbeitet werden. Man kann die kostenlose Schufa-Selbstauskunft seit der Datenschutzgrundverordnung mittlerweile auch öfters im Jahr anfordern. Das kann ich aus eigener Erfahrung berichten. Im Jahr 2020 hatte ich die Selbstauskunft 3x kostenlos bei der Schufa angefordert. Meines Wissens ist die Schufa (wie jedes andere Unternehmen übrigens auch) verpflichtet, sobald sich eine Änderung in den Daten des Kunden ergibt, dem Kunden wieder kostenlos eine Selbstauskunft zukommen zu lassen. Da der Score jedes Quartal berechnet wird, also auf alle Fälle problemlos einmal pro Quartal. Damit kann man sich dann eigentlich auch die kostenpflichtige MeinSchufa-Mitgliedschaft sparen -zumindest wenn man nur die regelmäßige Auskunft über die gespeicherten Daten haben möchte. Das Ganze nennt sich bei der Schufa Datenkopie nach Art. 15 DS-GVO.

Hi Franz,

kann ich nur bestätigen! Ich fordere ebenfalls alle 3 Monate ab und frage mich, welchen Mehrwert MeineSchufa hat. Für die Schufa hat es den Mehrwert, regelmäßig Gebühren zu kassieren. Darüber hinaus steht in MeineSchufa nur ein Bruchteil der Informationen im Gegensatz zur Datenkopie nach DSGVO. Einziger Vorteil für MeineSchufa (aus meiner Sicht): man bekommt die Informationen quasi in Echtzeit – bei der Datenkopie nach DSGVO wartet man ca. 4 Wochen auf die Post. Da ich mich kurz vor der Tarif-Umstellung von MeineSchufa angemeldet hatte, zahle ich pro Jahr „nur“ 10€, um einen Teil der durch mein Verhalten generierten Daten sehen zu dürfen. Aber das ist mir der Spaß wert 🙂

Da die Ermittlung des Scores ein Firmengeheimnis der SCHUFA ist, können sich die hier im Artikel dargestellten Erkenntnisse auch wieder ganz schnell ins Gegenteil verkehren, wenn die SCHUFA an ihrem Score Algorithmus herumschraubt.

Vielleicht sollte man in diesem Zusammenhang aber auch betonen, dass der SCHUFA Score im normalen Alltagsleben relativ irrelevant ist. Er ist in der Tat nicht unwichtig, wenn man einen bonitätsabhängigen Kredit abschließen will insbesondere eine Hypothek. Es gibt auf dem Markt für Hypotheken allerdings auch viele Anbieter die einen bonitätsunabhängigen Zinssatz anbieten. Also selbst bei Hypotheken ist die Bedeutung des SCHUFA Scores allenfalls gering. Für das normale Alltagsleben, inklusive gelegentliche Ratenzahlung von Konsumgütern oder einen Kredit für ein neues Auto oder ähnliches, ist der Score dagegen in aller Regel vollkommen irrelevant.

Das bedeutet nicht, dass man sich darüber keine Gedanken machen muss. Wer einen Score in den Siebzigern oder Sechzigern hat, kann tatsächlich auch im Alltagsleben bei kleinen Ratenkrediten und ähnlichem Probleme bekommen. Dann ändert sich nicht der Zinssatz, einem wird schlichtweg der Kreditabschluss verwehrt. Aber die große Zahl und vor allem Mehrheit aller Menschen in Deutschland hat einen relativ hohen Score. Und dann spielen ein paar Prozente mehr oder weniger im Alltagsleben keine Rolle.

Angeblich wertet die SCHUFA Beständigkeit (also lange Geschäftsbeziehungen) als besonders positiv und jedes Finanzprodukt, das neu dazukommt, drückt den Score erstmal für einen gewissen Zeitraum.

Die meisten Geschäftsbeziehungen auf dem Bild bestehen schon seit einigen Jahren.

Vorsicht: Der Basisscore ist nur ein Mischmasch aus den Branchenscores. Es gibt einen Bankenscore, einen Score für Genobanken, einen für Sparkassen, einen fürs Hypthekengeschäft, einen für Telekommunikationsunternehmen, einen für den Handel, einen für den Versandhandel und 2 Scores für Selbstständige und Freiberufler. Leider sieht man diese Scores nur, wenn sie abgefragt wurden. Im Gegensatz zum Basisscore werden diese quai täglich neu ermittelt. Nur die Branchenscores sind für Vertragspartner relevant. Allerdings, wenn man einen Basiscore von 99 hat, dürften die Branchenscores auch nicht von schlechten Eltern sein.

Außerdem soll es nicht gerade positive Auswirkungen haben, wenn man eine lang bestehende Geschäftsbeziehung auflöst. Der Score soll dann für einige Wochen deutlich schlechter sein.

Fazit: Umso weniger Bewegung im SCHUFA Datensatz, desto besser ist es!

Das gilt auch für Anfragen: Viele Anfragen wirken sich negativ auf den Score aus. Insbesondere bei Klarna und den ganzen Anbietern von „Kauf auf Rechnung“ ist Vorsicht geboten. Bei jedem Kauf gibt es 1-2 Anfragen, welche den Score beeinflussen. Anfragen stehen 12 Monate im Datensatz.

Es ist zwar schön zu wissen, dass nicht bei jedem mit steigender Anzahl der Girokonten der Score sinkt. Aber ob er wirklich durch die Konteneröffnung gestiegen ist, ist auch nicht sicher! Denn wenn ich Schufa wäre, würde ich aufgrund der Lockdowns auch die Wohngegend und den Arbeitgeber deutlich höher gewichten bei meinem Score! Und die Anzahl der Girokonten wäre für mich nicht wirklich ein großer Nachteil. Ein Job der schon seit einem Jahr im Dauerlockdown ist, würde ich deutlich schlechter stellen, als zB.: einen Beamten, o.ä.

Deine letzten Sätze finde ich ein gutes Stichwort. Niemand kennt den genauen Algorithmus der SCHUFA. Aber die SCHUFA ist ja für den Gläubigerschutz da. Gäbe es die SCHUFA und ähnliche Organisationen nicht, so müsste ein potentieller Gläubiger gegebenenfalls selbst die Angaben beim potentiellen Kunden beziehungsweise Schuldner erfragen.

Jetzt stelle ich mir ganz persönlich einmal vor, ich möchte jemandem Geld leihen beziehungsweise eine Wohnung vermieten. Das dürften die häufigsten Einsatzfelder für eine SCHUFA Auskunft sein. Was würde ich von meinem potentiellen Mieter beziehungsweise Schuldner wissen wollen?

Erstens. Gibt es Negativeinträge wie Pfändungen oder eidesstattliche Versicherungen? Ich denke dieser Punkt ist klar und unstrittig.

Zweitens hat die Person viele verschiedene Kredite zu laufen? Darunter können natürlich auch entsprechende eingeräumte Kreditrahmen in Form vom Dispokrediten oder Verfügungsrahmen auf Kreditkarten zählen. Ich erfahre hier ja nicht, mit wie viel die entsprechenden Kreditrahmen tatsächlich in Anspruch genommen worden. Zumindest wenn ich vom selben Informationsgehalt ausgehe wie die SCHUFA hat. Eine Bank meldet ja nicht die Auslastung des Disporahmens oder des Verfügungsrahmen seiner Kreditkarte.

Das sind wohl die wesentlichen Punkte die ich wissen möchte, bevor ich jemanden eine Wohnung vermiete oder Geld leihe. Und so ist es zumindestens sehr wahrscheinlich, dass die SCHUFA diese Punkte ebenfalls sehr hoch gewichtet.

Interessiert es mich als potentieller Vermieter oder als jemand, der einem anderen Geld leiht, ob derjenige viele Girokonten hat? Zumindest wenn damit nicht ein Dispokredit ein hergeht? Nein.

Interessiert mich der derzeitige Wohnort beziehungsweise die genaue Adresse zur Einschätzung der Bonität? Schwer zu sagen. Es gibt natürlich durchaus gewisse Adressen, wo ein sehr einheitliches Klientel wohnt. Das kann positiv wie auch negativ sein. Aber dies dürfte eher eine Ausnahme sein.

Wenn ich in meine Straße schaue wo ich wohne, so finden sich direkt nebeneinander ein glücksspielsüchtiger Flaschensammler, eine Flüchtlingsfamilie, ganz normale Leute und ein Multi Millionär. Alle in einer Straße und weniger als 50 m voneinander entfernt. Die Angabe der Straße ist also vollkommen irrsinnig, weil sie keinerlei Aussagekraft in diesem Fall hat. Folgerichtig sagt die SCHUFA offiziell ja auch, dass die Adressanalyse nur eine Rückfalloption ist, wenn ansonsten keinerlei Merkmale zur Verfügung stehen.

Ich denke wenn man von der Sichtweise eines Vermieters oder eines potentiellen Geldleihers ausgeht, kann man durchaus ganz gut einschätzen, auf was auch die SCHUFA Werte legen wird. Schließlich sind ihr Kunden genau diese Leute.

@Seb: eine Anmerkung zu -Zitat “ … Eine Bank meldet ja nicht die Auslastung des Disporahmens oder des Verfügungsrahmen seiner Kreditkarte….“ => Wenn man in die Datenkopie nach DSGVO schaut, sind in der Tabelle Spalten wie Kreditnutzung, Länge der Kredithistorie, Kreditaktivität letztes Jahr usw. zu finden. Die Daten dazu stammen von den Banken selbst. Bei mir fällt besonders z.B. Barclays (Kreditkate) und GLS (Giro-Konto) mit Meldeintervallen von 4-8 Wochen auf.

Oh, okay. Vielen Dank für die Aufklärung, das war mir absolut neu. Wenn diese Daten der SCHUFA tatsächlich vorliegen, dann ist es selbstverständlich logisch, dass sie auch in den Score einfließen. Dann hat wahrscheinlich, natürlich ist das nur eine Vermutung, dass reine Vorhandensein einer Kreditlinie nur einen geringen Einfluss auf den Score.

Die Schufa weiss nix von der Auslastung des Kreditrahmens einer Karte,Dispos oder Rahmenkredits.Das was die Barclays und andere Unternehmen regelmäßig machen wie Santander,Amex etc. sind reine Bestandsscoreabfragen(siehst du übrigens am Stern dahinter)um zu wissen ob es Änderungen wie auch immer gab.dementsprechend bekommst dann deine angebote,Kürzung oder Erhöhung des Kreditrahmens etc. Die Kredithistorie, Kreditnutzung hatt was mit dem jeweiligen Geschäftspartner zu tun wenn du da Neue Produkte abschließt,bei DKB hab ich durch eine Umschuldung jetzt — bei Kreditnutzung und ++ bei Kreditaktivität letztes Jahr.bei Barclays + Nutzung und ++ Aktivität und ich nutze regelmäßig meinen 15k Rahmen und gelegtl.den Dispo von 5000k.

Da müssten ja alle — und — dastehen haben die eine Kreditkarte haben,eine Kreditkarte gibt einen Kredit und wird auch als Kredit genutzt.

@Heiko: da würde ich mal widersprechen – m.E. sind es keine reinen Score-Abfragen. Ich prüfe das alle 3 Monate, die Score-Änderung korreliert mit der Dispo-Auslastung. Also muss das Kreditinstitut auch Daten an die Schufa liefern (mit Sicherheit aber nicht den Kontostand) – warum sonst sollte sich der Score in so kurzer Zeit ändern – zumal in einigen Quartalen bei mir Schufa-technisch nichts anderes passiert?

Glaube ich nicht,aber die Schufa ist ein Buch mit sieben Siegeln.Fakt ist,wenn sich in deiner Personengruppe wo du mit deinen Daten zugeordnet bist, irgendetwas ändert,sei es positiv oder negativ bekommst du auf deinen Score auch die Auswirkungen,egal ob sich bei dir nichts in paar Quartalen geändert hatt.Deshalb ist meines Erachtens das interne Rating bei den Banken wichtiger als der Schufascore,egal ob hoch oder niedrig.zumal der Basis Score eh nur für dich als Orientierungshilfe ist.

Bei deinen 23 Konten würde es mich nicht wundern wenn dein Score immer paar Prozent Punkte schwankt.Glaube soviel Leute mit sovielen Konten gibt’s nicht,das die Schufa dich da in eine entsprechende Vergleichsgruppe stecken kann mit ähnlich vielen im Datensatz.

Mich wunderts da auch nicht das die Banken da dementsprechend viele Anfragen machen.

Der Arbeitgeber etc geht nicht in den Schufa Score ein bzw. die Schufa weiß nicht, wer Dein Arbeitgeber ist.

Aus den „Mythen über die Schufa“:

Wir haben keine Informationen zu:

– Vermögen und Einkommen

– Marketingdaten (Kaufverhalten oder Ähnliches)

– Beruf

– Lebenseinstellungen und Mitgliedschaften (z. B. religiöse, politische etc…)

– Familienstand

– Nationalität

(https://www.schufa.de/ueber-uns/unternehmen/mythen-ueber-schufa)

Der Artikel wäre eine gute Gelegenheit ebenfalls auf die mögliche Übernahme der Schufa hinzuweisen – einfach mal nach aktuellen Nachrichten schauen.

Eine absolute Sauerei, das darüber überhaupt nachgedacht wird die Zwangsdaten zu verscherbeln. Das sollte in jedem Medium verbreitet werden um möglichst viel (negative) Verbreitung zu finden.

Ja, ich sehe das ebenfalls mit Bedenken, dass die Deutsche Bank und die Commerzbank prüfen ihre Schufa-Anteile an mir bisher nicht näher bekannt „Private-Equity-Investoren“ zu verkaufen. Klar, beide Großbanken haben finanzielle Herausforderungen und schauen, was sie versilbern können ohne größere negative Folgen für sich selbst. Wenn fremde Investoren Anteile an der Schufa halten, ist es in geringen Maße wohl noch kein Problem für uns – eher weniger freiwillige Datenlieferanten – aber, wenn das Beispiel Schule macht, kann nach einiger Zeit Großteile der Schufa in fremder Hand sein und eins ist doch auch klar: Private Equity Investoren machen solche Details wegen der Rendite, nicht um Daten über uns noch besser zu schützen. 😉

Hier eine kleine Zusammenfassung bzgl. der „tagesaktuellen Einschätzung der Bonität“ der online-Accounts der Schufa. Die Grafik hat dort keine x-Leiste, es gibt nur feste Positionen und es besteht keine Linearität (s.u.). Kopiert habe ich nachfolgendes aus meinem Beitrag aus einem anderen Forum. Ein Gleichsetzen des Quartalscores mit dem „tagesaktuellen“ ist, wenn überhaupt, nur am Tag der Neuberechnung des ersteren sinnvoll. Die „angeblich neutralen“ Schufaanfragen und deren Löschung können durchaus einen Wechsel der verschiedenen Positionen vervorrufen (positiv, wie auch negativ) – da reicht es aus, wenn man/frau kurz vor Löschung oder neuer Anfrage nahe an der Positions-Grenze liegt.

____________________________________

Der Sinn und Zweck liegt erstmal in der Abschätzung der eigenen Bonität in „Echtzeit“. Jedoch ist das nicht für alle pauschal gleich hilfreich.

Schauen wir uns einfach mal das Beispiel der Postion 1 (8,33 von links) an. Hier gehen wir von einem Score von 97,5% und besser aus [meine persönliche Beobachtung durch Wechel zwischen Position 1 und 2]. Sprich alle, die auf dieser Position liegen, können davon ausgehen, dass sich der Schufa-Basisscore über 97,5% liegt. Somit können deren Branchenscores „so schlecht“ nicht sein. Natürlich kann da ein Ausreißer dabei sein, aber der schlechteste Branchenscore wird wohl nicht mehr als 4-5% darunter liegen (Vermutung meinerseits, dass er zumindest nicht niedriger als 93% [worst case = damit schon nicht mehr so gut] liegt). Natürlich ist das nicht pauschal auf den Einzelnen anwendbar, aber eine gewisse Tendenz der eigenen Bonität sollte erkennbar sein. Der Mehrwert ist auch nicht für alle gleich. Personen mit so hohen Scores haben meist auch weniger Probleme ein neues Produkt abzuschließen.

Anders verhält es sich bei den Positionen darunter. Der Bereich 90% bis 97,5% (Postiton 2 = 25 von links) ist da schon etwas größer und damit kann die Streuung der einzelnen Branchenscores auch deutlich breiter sein. Die Aussagekraft ist da bzgl. der einzlenen Branchenscores und der möglichen Annahme eines neuen Vertrages quasi nicht vorhanden. Man/frau kann hieraus kaum Schlüsse ziehen. Wie weit die von einander entfernt liegen, weiß nur die Schufa (oder durch Bezahlvariante mit tagesaktuellen Branchenscore zum Bestelldatum ODER durch DS-VGO-Kopie mit den Werten der letzten 12 Monaten sollten diese übertragen worden sein mit Datum am Übermittlungstag).

Kommen wir zum Bereich drei (Position 3 = 41,67 von links, berichtet von einem User) = Basisscore unter 90%: Beispiel eine Person hatte vorher einen Score von Basisscore von 95% und tätigt verschiedene Portfolioänderungen NUR im Bereich einer Branche (Beispiel Banken 3.0) und befindet sich im „Balken“ nun weiter rechts (wander von Position 2 zu 3) kann sie davon ausgehen, dass diese Veränderungen sich ordentlich im Banken 3.0-Score niedergeschlagen hat. Natürlich geht das auch in die positive Richtung. Greifbar in Zahlen ist das aber absolut nicht. Lediglich Tendenzen lassen sich, abhängig von der Person, daraus ableiten. Diese Beispiel lässt sich natürlich auch auf die Übergänge zwischen den anderen Positionen anwenden.

Sollte jemand ein neues Produkt umbedingt haben wollen, bei welchem bekannt ist, dass ein bestimmter Branchenscore vorliegen muss, führt eh kein Weg daran vorbei sich die Datenkopie zu holen (außer man/frau ist generell bei sehr hohen Werten = siehe auch Beisipiel 1 oder man/frau kennt den Score schon vorher). Da hapert es zumindest nicht am Score sondern dann vielleicht an der Anzahl der schon vorhandenen z.B. im Falle einer neuen Kreditkarte den schon zahlreich existierenen Karten – but nobody knows. Eine Scoreänderung durch die Vergleichsgruppe wird kaum von jetzt auf gleich mit riesigen Sprüngen passieren (außer es gibt jetzt eine riesige Krise und keiner bezahlt mehr seine Rechnungen oder bedient die Kredite).

Und ja, das war eine tolle Idee der Marketingabteilung. Schließlich weiß niemand (da die Leiste fehlt) wie der Balken einzuordnen ist. Bisher konnten wir die Grenzen nur durch Beobachtungen „festlegen“. Ob das jetzt wirklich 1:1 so stimmt, ist natürlich auch fraglich. Da nicht sicher ist, ob man die „tagesaktuelle Einschätzung der Bonität“ mit dem Basisscore direkt gleichsetzen kann. Bisher hat es aber ganz gut „gestimmt“.

Positionen in der Grafik:

Abstand der Pfeils im Balken (bisherigen Einschätzung, erkennbar aus Seitenquelltext „left“):

Position 1: 8,33 = 97,5% und besser

Position 2: 25,0 = 90,0% und besser

Position 3: 41,67 = unter 90%

Sofern die eigenen Branchenscore-Historie einigermaßen bekannt ist, kann man selbst ja auch Veränderungen abschätzen. Gerade, wenn zwischenzeitlich nur in einer Branche etwas verändert wurde. Der Balken hilft da aber nur bei Basis-Werten um die Positionsgrenzen herum. Ist aber alles relativ und tendenziell. Empfehlen würde ich, wenn überhaupt, nur die temporären Testmonate der online-Schufa (kündigen nicht vergessen, da sonst 12-Monats-Bindung).

Ich hoffe, es hilft euch den Sinn und Zweck dieser Grafik zu verstehen und euren „Vorteil“ daraus ziehen zu können. Im Endeffekt geht aber kein Weg an der DS-GVO-Kopie mindestens einmal im Jahr vorbei.

Für den oder die, der/die generell einen hohen Score hat, nicht an den „Grenzen“ liegt, oder sowieso selten neuen Finanzprodukte in sein Portfolio holt bzw. bestehende kündigt – sprich kaum Änderungen hat, kann es auch total egal sein 😉

Position 1 könnte auch bei 97 statt 97,5% liegen, sofern ein Zusamnenhang zwischen Quartalsscore und der tagesaktuellen Einschätzung bestehen sollte. Die Positionen wurden bisher ja nur geschätzt und eingegrenzt

Sehr interessanter Beitrag! Ich möchte aber nicht verschweigen, dass ich einen Basisscore von >98% habe und bei der der tagesaktuellen Bonität am Tag der Berechnung (2.4.) trotzdem genau auf Position 2 lag (und immer noch liege).

Was auch immer das bedeutet…

Jap, diese Diskrepanz diskutieren wir auch in dem anderen Forum. Leider kann ich hier bisherige Kommentare nicht editieren/löschen.

Danke aber für den Beitrag. Bisher ist die Abweichung vom zunächst geschätzten 97,5%-Wert recht gering gewesen. Ihrer ist nun deutlich weiter „entfernt“.

Somit scheint es nicht einfach übertragbar zu sein oder es noch weitere Einflüsse zu geben. Der Tag der Aktualisierung des Wertes 02.04. und der Veröffentlichung 06./07.04 weicht ja auch um 4-5 Tage ab. Vllt sind die Schwankungen dann durch Branchenscoreabrufe (zb Amex o.ä, sollte es in den Zeitraum fallen) der Grund, dass es ohne es zu merken von eigentlich pos1 auf pos2 fällt. Oder es gab neue Anfrage durch Neuabschlüsse bzw. Kündigungen. Who knows wann genau berechnet (nachträglich auf Stichtag) und veröffentlicht wird. Es war bisher eine Vermutung, die zu den Beobachtungen im letzten halben Jahr gut gepasst hat, wobei die 97,5% geschätzt waren.

Hallo zusammen, leider kann ich diesem Artikel nicht glauben schenken. Ich selber habe folgende Kreditkarten in der Schufa, Barclaycard, Hanseatic Bank, Amazon Kreditkarte. Barclaycard mit 4.800 Kreditlinie und in kürze mit 5800 (hat vor kurzen die Barclaycard geschrieben). Dann ein Girokonto von der HVB und 3 Kreditkarten der HVB. Ein abbezahlter Kredit und ein laufender. Keine Negativen eintrage oder sonstige Störungen. Einige Kreditkonditionsabragen… über Check24. Mein Basisscore liegt bei 89,99 % seit dem 01.04.2021 davor bei ca 85%…. Wie gesagt keine Zahlungsstörungen. Aktuell habe ich jetzt ein zweites Konto der Haspa auch mit Kreditkarte (HVB wird gerade gekündigt inkl. Kreditkarten) Disco ist auch eingetragen… Der Score ist also miserabel und der Branchenscore liegt bei der Stufe H bei Banken und Sparkasse …. jetzt kommt ihr 🙂 unglaublich…

vielleicht liegt Deine Skepsis dem Artikel gegenüber in der Teilüberschrift „Nein, der Score hat sich mit der Anzahl der Konten verbessert!“ – das würde ich so auch nicht unterschreiben.

Meiner Beobachtung nach (siehe auch meine Kommentare oben) führt jede Kontoänderung und längere Dispo-Auslastung zunächst zu einer Verschlechterung. Bei Kontoänderungen erholt sich der Score aber in den Folgequartalen. Mein Gesamt-Score liegt jetzt bei 98,59% (zum 01.04.21, zum 01.01.21 noch 96,70). Warum: vor einem Jahr (Q1/2020) habe ich meine Bankverbindung zur ING gekündigt, bin zur Comdi gewechselt und habe eine Amazon CC beantragt (und bekommen). Alles innerhalb eines Quartals.

Folge: der Gesamtscore ist zum Quartalswechsel um 4,20% abgeschmiert. Seit dem keine Kontoveränderungen mehr und alle Dispos nach und nach auf Auslastung 0 zurück gefahren. Dadurch hat sich mein Score in jedem Quartal um 0,5-1,9% verbessert.

Mein Rat bezgl. SCHUFA: möglichst wenig Dynamik in Vertragsbeziehungen (= Wechsel) und Dispos nur kurzzeitig bis garnicht auslasten (was ja auch im Sinne des Erfinders/Konsumenten ist). Natürlich gibt es noch andere Wechselwirkungen, die kann ich aber nicht beurteilen.

Ich lese auf dieser Seite immer Bedenken gegen weitere Kreditkarten oder Konten, weil das fiktive Bonität

bei Schufa belaste. Das sehe ich völlig anders und kann nur aus meiner Erfahrung berichten. –

Mein Schufa Score liegt immer (!!) über 99 mit leichten Schwankungen. Ich hatte 2 aktive Bankverbindungen, war testweise

einige Monate bei Comdirect und habe bei ING ein Rahmenkreditkonto. Comdirect gekündigt und habe jetzt

DKB als 3.aktives Konto. Die Advanzia Mastercard habe ich nach 10 Jahren gekündigt und habe jetzt

zusätzlich zu 3 anderen VISA Karten die VISA karte der Hanseatic Bank.

Bei Mercedes habe ich mir privat einen PKW geleast (ca. 50.000 €). Die Finanzierungszusage erfolgte sofort,

als ich noch beim Verkäufer am Tisch sass, natürlich mit Schufa Anfrage und Eintrag.

Nach allen Änderungen habe ich auf das nächste Quartal und die dann neu errechnete Score gewartet.

Die Schwankungen waren minimal und mein Score ist immer über 99, XX geblieben. Dafür lohnt die

Angst vor Schufa nicht.

Ich habe noch einen sehr alten Schufa online Zugang zum Altpreis. Jetzt sind die Online Zugänge deutlich teurer.

Ich werde per Email sofort informiert, wenn es eine Anfrage über mich gibt. Teilweise sind das auch nur Anfragen

zur Altersprüfung und der Anschrift. Es ist schon ganz interessant, wer alles Anfragt. Meine Frau hat seit 20 Jahres ein Konto bei

Sparkasse und ich vollmacht. Nach ca. 10 Jahren hat diese Sparkasse Infos über mich von Schufa geholt, obwohl

ich keine Geschäftsbeziehung zu der Sparkasse habe. Als Sparkasse nichts mehr einfiel, haben Sie gesagt, sie hätten

bei Kontoeröffnung meiner Frau mit Vollmacht für mich vergessen mich zu überprüfen.

Hallo Ede,

die Anzahl der Kreditkarten und Konten mit Dispokredit ist nur eines von mehreren Merkmalen, die in die Berechnung des Scores eingehen, dabei ist auch jeweils die Länge der Geschäftsbeziehung relevant.

Bei mehreren Änderungen (wie neue Karten) in kurzer Zeit hat sich bei mir der Score im letzten Jahr durchaus verschlechtert.

Daneben spielten aber wohl auch andere Faktoren wie Wechsel zu einem anderen Telefon-/Internet-Provider, anderen Stromversorgern sowie zweimaliger Wechsel meiner Anschrift eine Rolle.

Seitdem ich die letzten 3 Quartale hier keine weiteren Änderungen hatte, geht der Basisscore langsam wieder nach oben.

Für Deine Leasinganfrage war aber eh der jeweilige branchenspezifische Score relevant, der bei mir immer vom Basisscore nach oben oder unten abweicht.

Beste Grüße

Michael V

Meine Beobachtung

4. Quartal 2020 Schufa Score 97,8

Danach verschlechterte sich der Schufa Score auf aktuell 79,8

Was war passiert?

Advanzia Bank, TF-Bank, Amazon Visa, Hanseatic Bank Kreditkarte genehmigt erhalten, zwei Raten-Kredite erfolgreich getilgt mit Erledigungsvermerk, 15 Kreditkonditions-Anfragen über smava, erfolglose Beantragung von Barclay Visa und Ikea Kreditkarte.

Postbank Giro mit Kreditkarte genehmigt erhalten.

Insgesamt ein Stromanbieter und ein Handyanbieter haben ihr Vertragsverhältnis gemeldet.

Kann mir einer erklären, weshalb durch obiges der score dermaßen in den Keller rauschte?

Bei Easy-Credit einen langjährigen Ratenkredit über 10.000 Euro erfolgreich getilgt, ein zweiter über 10.000 hat noch eine Restsumme von 1.200 Euro.

Anfrage bei Easy-Credit für einen Anschlußkredit.

Abgelehnt wegen zu niedrigem Schufa Score, zu hoher angeblicher Verschuldung und zu geringem Einkommen.

Easy-Credit hat bei der Schufa angefragt, Easy Credit hat dann alle Kreidtkarten-Kreditlinien, sofern die Kreditkartenfirmen diese bei der Schufa eingetragen haben, zusammengezählt und kamen so auf eine Verschuldung von fast 10.000 Euro zusätzlich (neben dem einen Ratenkredit mit einer Restsumme von 1.200 Euro), obwohl die Kreditkarten immer auf ausgeglichen gehalten werden (um sie zinslos zu halten).

Da bei Easy-Credit eine KI die Kreditentscheidungen tätigt, konnte mir natürlich niemand sagen, ob

zu geringes Einkommen

der niedrige Schufa Score

oder/und

die angebliche Belastung durch eingeräumte Kreditkarten-Kreditlinien

die Versagung des Kredits verursacht haben.

Neu für mich:

Kreditlinien bei Kreditkarten werden als genommene Kredite gezählt und vermindern Deinen Tilgungsspielraum aus Sicht der Banken.

Vielleicht hat einer eine Idee weshalb mein Schufa Score dermaßen abgestürzt ist? Und wie man den wieder hochbekommt?

Hallo Herr Janecke, was ich an dem Video bemerkenswert fand: Ihr Schufascore verbesserte sich sprunghaft im Jahr 2019 von Q2 nach Q3. Genau in dem selben Zeitraum hat sich auch mein Score ohne erfindlichen Grund plötzlich deutlich verbessert. Meine Vermutung daher: Möglicherweise hat die Schufa Mitte des Jahres 2019 Ihre Berechnungsfomel geändert, also z.B. die Bedingungen für einen guten Score verändert. Auch bei Rating-Agenturen kommt das immer wieder vor, dass plötzlich eine andere Methodik verwendet wird, und daraufhin viele Banken eine anderes Rating bekommen (meist ein besseres).