Konto für 14- bis 17-Jährige eröffnen … und warum Sie ► unbedingt ◄ Ihrem Kind helfen müssen!

Abseits von Volksbanken und Sparkassen ist es manchmal etwas schwierig, ein richtiges Girokonto für einen Jugendlichen zu eröffnen. Insbesondere wenn es sich um eine der besten Direktbanken Deutschlands handelt.

In diesem Artikel erfahren Sie von einer Strategie, wie Sie Ihrem Kind zu einem bestmöglichen Start ins finanzielle Leben verhelfen und damit 100.000 Euro oder mehr im Leben eingespart werden!

1. Die Herausforderung

Bis zum 18. Geburtstag ist man nicht voll geschäftsfähig und kann nicht alleine ein Bankkonto eröffnen. Die Einwilligung der Eltern mittels Unterschrift ist notwendig. § 106ff Bürgerliches Gesetzbuch.

2. Lösungsvariante „Abwarten“ (mit seinen Schwierigkeiten)

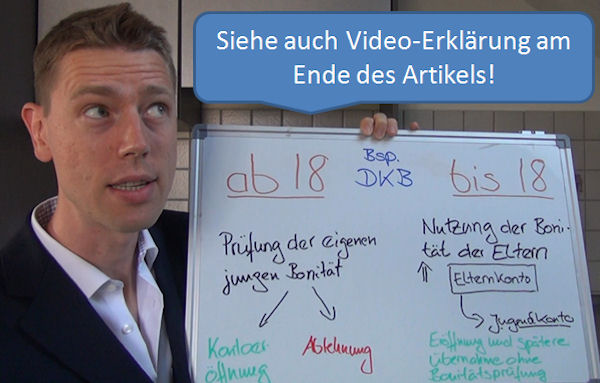

Abwarten bis zum 18. Geburtstag. Jetzt ist man voll geschäftsfähig in Deutschland und kann selbstständig ein Girokonto bei einer Bank beantragen.

2.1 Häufiges Problem

Kein oder nur geringes Einkommen steht zur Verfügung. Bei der Bonitätsprüfung kommen oft nicht die besten Werte raus, da man kaum Zeit hatte, diese aufzubauen.

Das niedrige Einkommen und die fehlende „Credit History“ führen immer wieder zu Ablehnungen bei Anträgen auf Kontoeröffnung bei Deutschlands kostenlosen und vor allem leistungsstarken Direktbanken wie der DKB.

2.2. Oft gewählte, aber suboptimale Zwischenlösung

Eröffnung eines Guthabenkontos bei einer weniger attraktiven Bank.

Der Weg über eine weniger attraktive Bank kann am Ende sehr teuer werden – siehe die Geschichte von Monika

Geschichte aus dem wahren Leben:

Monika (19) wird von der DKB abgelehnt!

Monika, die ältere Tochter eines Immobilienmaklers und einer Lehrerin, plant nach dem Abi ein Jahr Work-and-Travel in Australien. Sie hat von Freunden gehört und auch schon oft im Internet gelesen, dass die beste Option für eine Kreditkarte, die sie ja dafür braucht, die DKB Visa Card ist.

Die DKB Visa Card ist komplett kostenfrei. Selbst fürs Abheben von Bargeld im Ausland zahlt man nicht. Zudem – und das ist ihr sehr wichtig – gibt es Hilfe im Notfall. Innerhalb von 48 Stunden kann Monika eine Notfallkarte und anschließend eine Ersatzkarte im Ausland bekommen.

Das ist ihr sehr wichtig, weil sie ja länger im Ausland ist und sie bereits weiß, dass die meisten anderen Banken nicht so einen Service anbieten.

Für die Finanzierung der Reise hat sie für 6 Monate einen Aushilfsjob in der Stadt angenommen und ist deswegen in eine günstige WG im Randbereich umgezogen. Ihrer Oma gefällt dieser Tatendrang, deswegen hat sie versprochen die Miete in Höhe von monatlich 250 Euro zu übernehmen. Das Geld erhält Monika immer am ersten Sonntag im Monat beim Besuch in bar.

Alle Ihre Daten gibt sie wahrheitsgemäß im Online-Antrag an:

- 450 Euro Einkommen

- Wohnen zur Miete

- (neuen) Arbeitgeber

… und freut sich schon auf ihre DKB Visa Card im edlen schwarzen Weltkarten-Design. Am warmen Strand der Gold Coast südlich von Brisbane wird sie damit Cocktails bezahlen …

Leider kommt kurz nach dem Online-Antrag eine automatisierte E-Mail, dass eine Kontoeröffnung aufgrund der Geschäftspolitik der Bank derzeit nicht möglich ist.

Eröffnung des Kontos wird abgelehnt – warum?

Wie bitte? Nach einer intensiven Internetrecherche finden Monika raus, dass unwissentlich viele Dinge falsch gelaufen sind, die in der Konsequenz zu einer Ablehnung der Kontoeröffnung geführt haben.

Was ist falsch gelaufen? Hier die Stichpunkte:

-

zu geringes Einkommen

Wer ein Konto mit einer Kreditkarte (ausgenommen Prepaid-Anbieter wie PayCenter) beantragt, muss ein regelmäßiges Einkommen in ausreichender Höhe haben.

Wenn monatlich 450 Euro bei Schülern und Studenten noch akzeptabel sind, ist es in einem normalen Angestelltenverhältnis oft zu wenig. Nach dem Verlassen der Schule ist bei Annahme eines Aushilfsjobs der berufliche Status von Monika „Angestellte“.

Zudem hat sie die 250 Euro „Einkommen“ von der Oma nicht angegeben. Falls noch Anspruch auf Kindergeld besteht, wird das ebenfalls zum Gesamt-Einkommen hinzugerechnet.

Ob Einkünfte per Überweisung oder bar zufließen, spielt keine Rolle. Sie müssen allerdings regelmäßig und auf Nachfrage belegbar sein.

-

Umzug in eine „schlechte“ Wohngegend

Wie in vielen anderen Ländern fließt auch in Deutschland die Wohnadresse in die Bonitätsbewertung ein. Zieht man wie Monika in ein sehr günstiges Wohnviertel, womöglich noch in eine WG in einem großen Haus, in dem es schon des Öfteren zu Zahlungsausfällen gekommen ist, schadet es dem eigenen Bonitätsranking.

Auch wie lange das Arbeitsverhältnis bereits besteht, fließt in die Bonitätsbewertung mit ein. Natürlich weiß die Bank, dass man bei jungen Leute noch keine lange Zeit erwarten darf.

Aufgrund dieser Erkenntnisse spricht Monika mit ihren Eltern und empfiehlt ihnen für ihre 17-jährige Schwester noch vor dem 18. Geburtstag ein Konto nach dem Plan für „junge smarte Bankkunden“ anzulegen (siehe nächsten Abschnitt).

3. Plan für junge smarte Bankkunden

Bei diesem Plan wird die Bonität der Eltern genutzt, um den Kindern die Eröffnung eines kostenlosen Bankkontos bei einer der besten deutschen Direktbanken zu ermöglichen. So können Eltern ihren Kindern einen hervorragenden Eintritt in die Bankenwelt verschaffen (ohne dass ihre eigene Bonität darunter leidet!).

3.1 Entscheidender Vorteil:

Die DKB eröffnet Jugendlichen bis zum 18. Geburtstag ohne Bonitätsprüfung und ohne Einkommensnachweis das kostenlose Girokonto und stellt sofort die DKB Visa Card auf den Namen des Kindes aus!

Den Antrag auf Kontoeröffnung kann aber nicht der Jugendliche selbst stellen, sondern das Konto wird direkt aus dem Online-Banking der Eltern eröffnet.

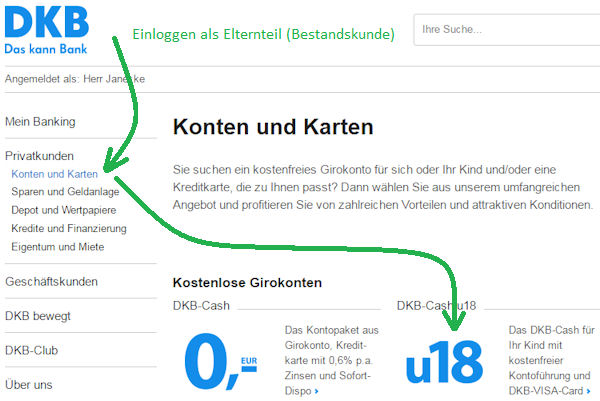

Wie das geht, sieht man auf den folgenden beiden Bildern:

Diesen Menüpunkt erreicht man als Kunde im eingeloggten Zustand (DKB-Online-Banking).

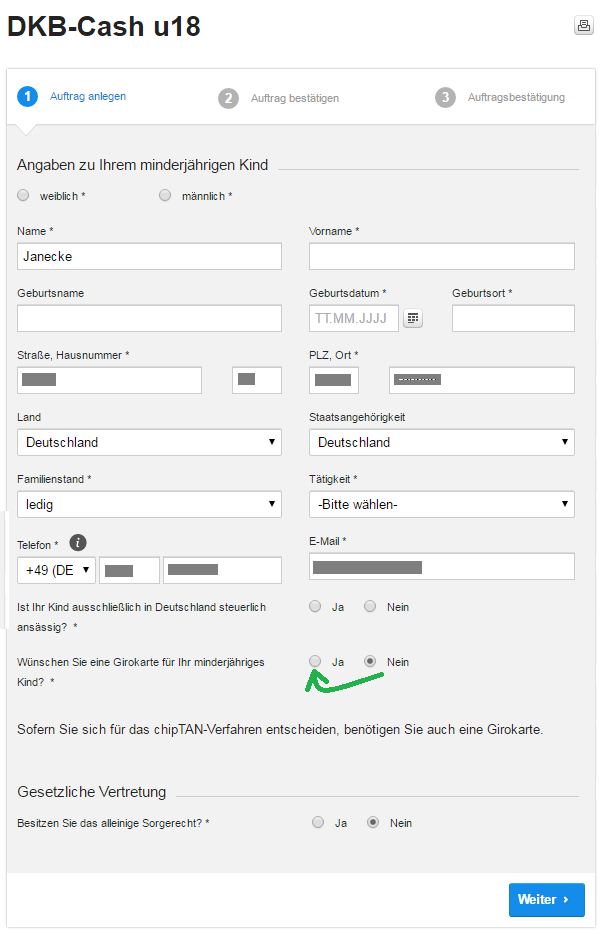

Vorausgefüllter Online-Antrag:

Alle bekannten Daten für das Jugendkonto hat die DKB bereits übernommen und vorausgefüllt. Es empfiehlt sich, die Auswahl bei „Girocard“ auf „ja“ zu ändern (siehe grüner Pfeil). Die Visa Card wird automatisch versendet und muss nicht extra ausgewählt oder bestellt werden.

Um das machen zu können, muss mindestens ein Elternteil zuerst selbst ein DKB-Konto haben. Falls Sie als Elternteil noch nicht DKB-Kunde sind, schauen Sie sich diese Kontoeigenschaften im geistigen Vergleich mit ihrem eigenen Girokonto an, bevor Sie den Online-Antrag starten:

3.2 DKB-Konto für Eltern:

- kostenlose Kontoführung inkl. aller Buchungen

- kostenloses Abheben von Bargeld über Visa Card an Geldautomaten oder Smartphone/Supermärkten

- kostenlose Visa Card, Kreditlinie bis 15.000 Euro möglich

- telefonischer Kundenservice rund um die Uhr auch an Sonn- und Feiertagen.

“Jetzt DKB-Konto beantragen”

3.3 DKB-Konto für Jugendliche

- genau wie bei den Eltern (siehe oben) nur mit dem Unterschied, dass keine Kreditlinie möglich ist. Das Konto wird nur im Guthaben geführt. Umbuchungen auf die Kreditkarte erhöhen den Verfügungsrahmen. Ist das Geld aufgebraucht, können keine Ausgaben mehr getätigt werden. Man kann sich nicht mit dem Konto verschulden (wichtige Schutzfunktion!).

- eigenen Zugang ab dem 14. Geburtstag fürs Online-Banking.

3.4 Was passiert wenn der 18. Geburtstag kommt?

Kurz vor dem 18. Geburtstag kommt die DKB auf den Jugendlichen zu und bespricht, wie das Konto in die Eigenständigkeit übernommen wird.

Beispielsweise kann ab dem 18. Geburtstag ein Dispo eingerichtet werden, falls ein eigenes Einkommen besteht (z. B. Ausbildungsvergütung). Dieses Angebot kann man auch ablehnen, wenn man aus Sicherheitsgründen das Konto lieber im Guthabenbereich führen möchte.

Vollständige Übernahme des Konto mit dem 18. Geburtstag!

Mit dem 18. Geburtstag wird der Online-Zugang der Eltern zum Konto deaktiviert. Davor konnten die Eltern noch auf das Konto per Online-Banking zugreifen und ggf. nachschauen, wie der Nachwuchs mit dem Finanzen klarkommt. Das geht nach dem 18. Geburtstag nicht mehr.

Zurück zu Monika und ihrer Familie

Monikas Vater war noch kein Kunde der DKB, hat sich aber bereit erklärt in Anbetracht der schwierigen Lage der großen Tochter selbst ein Konto zu eröffnen. So kann das der jüngeren Marie erspart bleiben.

Marie, bei der bald eine Klassenfahrt nach Italien ansteht, freut sich, dass sie eine eigene Visa Card und diese zum Buchen von Dienstleistungen und zum gebührenfreien Abheben von Bargeld nutzen kann.

Sonst tut sie die lieber weg, weil ihr für das Bezahlen im Supermarkt eine Girocard reicht. Eine Kreditkarte ist noch nicht notwendig im Alltag.

Wenn sie 18 wird, wird Sie das Konto komplett übernehmen und ist so prüfungsfrei Kunde einer der besten deutschen Direktbanken geworden.

Die Hinterlegung der Information bei der Schufa, dass Marie bereits mit 18 DKB-Kundin ist und über eine Kreditkarte verfügt, darf als guter Start für den Aufbau der eigenen Bonität bewertet werden!

Der Vater hat übrigens seine DKB-Kreditkarte bei amazon hinterlegt und profitiert somit doppelt:

- bis zu 30 Tage zinsfrei (bis zur automatischen Verrechnung der Kreditkarte mit dem Girokonto)

- Sammeln von Punkten im DKB-Club (können später gegen Prämien eingelöst werden).

Zudem möchte er sie ausgiebig auf der nächsten Urlaubsreise testen.

Und was ist aus Monika geworden?

Monika hat im internen Bereich unseres Spezial-Portals erfahren, dass es den „Trick“ mit dem Gemeinschaftskonto gibt. Wenn die Bonität einer Person nicht ausreicht, dann kann man eine zweite Person zur Kontoeröffnung dazunehmen.

Sie hat ein Gemeinschaftskonto mit ihrer Mutter eröffnet. Dabei wurde die Mutter als erste Kontoinhaberin eingetragen. Erfahrungsgemäß wird der erste Kontoinhaber strenger geprüft, der zweite ist quasi die Ergänzung.

Eine Alternative wäre es gewesen, sie als „Bevollmächtige“ von Papas Konto einzutragen. So hätte Monika ebenfalls eine Kreditkarte bekommen. Aber das würde ihr nicht im späteren Leben helfen, da sie dann keine Kontoinhaberin wäre.

Bei der Lösung mit dem Gemeinschaftskonto mit der Mutter kann Sie später ohne erneute Prüfung ein Einzelkonto bei der DKB beantragen (und dann das Gemeinschaftskonto wieder schließen), womit sie dann auf eigenen „DKB-Beinen“ steht.

Modernes und Gratis-Girokonto mit Visa Card, App und Zukunft!

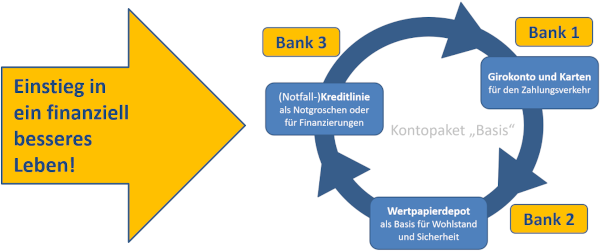

4. Jetzt die Weichen fürs Leben stellen (die nächsten Absätze sind die Wichtigsten!)

Sind Ihnen die vielen kleinen wertvollen Details aufgefallen, die in Monikas Geschichte stecken? Man kann daraus lernen, wie man sich auch in anderen Fällen die Bonität von anderen Menschen zunutze machen kann, um selbst nach einer Ablehnung auf Kontoeröffnung doch noch Kunde der DKB zu werden!

Persönlich gehe ich davon aus, dass das Bewusstsein für die eigene Bonitätseinschätzung in den nächsten Jahren steigen wird und dass (junge) Leute damit anfangen, ihre Bonität zu planen!

Bonitätsmanagement wird enorm wichtig werden!

Ganz wichtig wird das, wenn man vielleicht im Alter von 30 Jahren selbst Familie hat und ein eigenes Heim finanzieren möchte. Mit einer mittelmäßigen Bonität zählt man oft einen doppelt so hohen Kreditzins als jemand mit einer sehr guten Bonität!

Das heißt: Wer in jungen Jahren versäumt seine Bonität aufzubauen, den kostet das in späteren Jahren leicht 100.000 Euro oder mehr bei einer Immobilienfinanzierung!

Möchten Sie das (als Eltern)?

Dem kann man vorbeugen, wenn man seinen Kindern heute schon dabei hilft, Kunde bei einer der besten deutschen Direktbanken zu werden! Das zählt in die Bonität kräftig ein.

In der Schufa (hier werden alle Girokonten bei Banken in Deutschland erfasst), macht es sich gut, von Anfang an DKB drinstehen zu haben. Die DKB ist nämlich dafür bekannt, dass sie Wert auf eine gute Bonität bei Kontoeröffnung legt!

Weniger günstig sind Banken, bei denen es besonders leicht ist, Kunde zu werden, oder die generell durch einen suboptimalen Ruf bekannt sind. In meiner Schufa möchte ich persönlich keine Einträge von Targobank, Santander oder Norisbank haben. :-O

Auch eine Reise von einer Bank zur nächsten ist für die Bonitätsbewertung nicht besonders förderlich in der Schufa.

Der Bonitätsaufbau erfolgt Schritt für Schritt

Am besten wählt man gleich eine der besten Banken aus und sucht nach Wegen, dort reinzukommen. Später können gerne einige weitere (wenige) Konten und Karten dazukommen. Man ist sogar in einer besseren Situation, wenn man bei zwei oder drei Finanzinstituten Kunde ist.

Aber bitte nicht gleich am 18. Geburtstag umsetzen. Wenn man mit 18 noch das alte Sparkassenkonto in der Schufa zu stehen hat, dazu ein kürzlich eröffnetes weiteres Girokonto bei einer Bank aus der zweiten Reihe und jetzt noch zusätzlich wegen der tollen Konditionen der DKB-Kreditkarte das DKB-Konto beantragt, könnte das ebenfalls ein Grund zur Ablehnung sein.

Die Bank befürchtet natürlich, dass das Konto dann zu wenig oder nur zum gebührenfreien Abheben von Bargeld genutzt wird. Und die Statistik gibt ihr leider recht.

Eine kostenlose Bank, die sogar die Gebühren für die Barabhebungen übernimmt, muss natürlich auch mit dem Produkt Geld verdienen, sonst könnte sie es nicht auf Dauer anbieten. Die DKB bietet ihr kostenloses DKB-Konto bereits seit über 15 Jahren in dieser Form an. Sie verdient über die Nutzung der Karte zum bargeldlosen Bezahlen und wenn jemand den Dispo nutzt (Kreditzinsen). Später vielleicht sogar an Finanzierungen (Autokauf, Hauskauf).

Das heißt: Wenn Sie Kunde der DKB geworden sind, nutzen Sie das Konto bitte vernünftig, so dass es uns noch lange so erhalten bleibt.

Nutzen Sie dieses Wissen und helfen Sie bei der Verbreitung!

5. Aufruf

-

Für Jugendliche:

Zeigt euren Eltern diesen Artikel (vielleicht den Link per E-Mail oder Facebook versenden?) und bittet sie, euch beim Eröffnen des DKB-Konto zu helfen.

Damit ihr einen sehr guten Start in die Bankenwelt bekommt, der vielleicht 100.000 Euro oder mehr wert ist (denke an das Beispiel mit der teuren Hausfinanzierung bei nicht so guter Bonität – trifft übrigens auch schon auf andere Kredite wie Autokauf etc. zu).

-

Für Eltern:

Unterstützen und begleiten Sie Ihre Kinder beim Erschließen der Finanzwelt.

Eröffnen Sie für Ihre Kinder das „DKB Cash u18“, welches ohne erneute Prüfung mit dem 18. Lebensjahr von den Kindern übernommen wird.

Damit ermöglichen Sie Ihren Kindern den besten Start, ohne selbst dafür einstecken zu müssen! Gerne können Sie sich bei uns anmelden, um weitere Tipps zu erhalten.

Fragen? Erfahrungen?

Für junge wie „alte“ smarte Bankkunden ist die Kommentarfunktion zum Fragenstellen und zum Austausch freigeschaltet. Machen Sie davon rege Gebrauch und arbeiten Sie am Aufbau Ihrer Bonität. Die hier investierte Mühe wird sich 1.000-fach oder mehr auszahlen! Vielen Dank. 🙂

“Jetzt DKB-Konto beantragen”

Wird häufig von anderen Lesern gelesen:

- 3 Fehler, mit denen man die DKB-Kontoeröffnung versaut!

- Anleitung, wie man das DKB-Konto eröffnet

- Schufa-Score verbessern – wie geht das?

- Goldene MasterCard ohne Bonitätsprüfung

Bitte senden Sie den Link zu diesem Artikel an Eltern mit Kindern zwischen 14 und 17 Jahren. Diese kleine positive Geste dürfte in vielen Fällen von unschätzbarem Wert sein! 🙂 Dankeschön im Sinne aller Beteiligten!

![Kontopaket [weitere Infos hier klicken]](https://i.optimalb.de/dk/kontopaket-335hoch-a.jpg)

Hallo Gregor,

danke für den tollen Artikel.

Meine Tochter ist fast 3 Jahre alt. Macht die DKB auch für so junge Kinder ein Girokonto auf? Wenn ja, macht es auch in dem sehr jungen Alter schon einen Sinn (evtl eigener Aktiensparplan etc)?

Gruß

Martin

Tolle Frage! Vielen Dank dafür 🙂

Eine Konto- und Depoteröffnung ist bei der DKB ab Ausstellung der Geburtsurkunde möglich. Wir hatten darüber mal hier berichtet. Die Legitimation findet anhand der Geburtsurkunde oder Geburtsbescheinigung statt. Sie wird im Original per Post an die Bank gesendet und kommt anschließend wieder zurück. In meiner Erinnerung wird auch eine beglaubigte Kopie anerkannt (für jemand, der das Original nicht mit der Post versenden möchte).

Aus meiner Sicht macht es sehr viel Sinn so früh wie möglich einen Aktiensparplan für Kinder einzurichten. Die meisten haben von der exponenziellen Kraft des Zinseszinses gehört (bei Aktien sind damit Dividenden und die Wertsteigerung der Anteile gemeint).

Wer hier regelmäßig 15 oder 18 Jahre für sein Kind spart, verschafft dem Nachwuchs einen Startvorteil im Leben, für den man als junger Erwachsener außerordentlich dankbar sein kann (und andere ihn bzw. sie beneiden werden). Rührt man das Geld nicht an (beispielsweise für ein Auszeitjahr oder eine Unternehmensgründung) sondern lässt man es einfach weiterlaufen – auch ohne weitere Einzahlungen –, dann braucht man sich keine Sorgen mehr um die „Rente“ machen.

Toller Artikel! Ich habe es genauso gemacht (machen lassen). Ich habe hier immer von der DKB gelesen und auch gesehen, dass es Ablehnungen gab. Deshalb habe ich noch 14 Tage vor meinem 18. Geburtstag das Konto durch meine Eltern eröffnen lassen und es hat geklappt. Zum 18. Geburtstag wurde mir dann mitgeteilt, dass ich sogar einen kleinen DISPO / Kreditramen erhalte. Er ist zwar mit 100€ eher gering, aber man lernt sehr gut, damit umzugehen. Klasse Sache! So spricht man eine junge Generation an, meiner Meinung macht das keiner besser als die DKB.

Supi, sehr gut und clever gemacht!

Bin mal gespannt, wann die erste Meldung reinkommt, dass das jemand nachmacht. 🙂

Gregor: Hast Du Belege dafür dass Einträge in der Schufa von Santander, Targobank etc. schlechter sind als der DKB oder handelt es sich hierbei um reine Spekulation? Die genannten Banken sind doch selbst alle Kunden der Schufa und dürften so gesehen kein Interesse daran haben, negativ gesehen zu werden (ebenso dürfte die Schufa kein Interesse haben, ihre Kunden zu benachteiligen).

Belege? Die Algorithmen der verschiedenen Bonitätsrankings sind vermutlich so geheim wie der Google-Algorithmus 😉 Erkenntnisse gehen vor allem aus Beobachtungen, Tests und natürlich vorhandenen Verlautbarungen hervor. Von der Schufa wird vermutlich eine Girokonto-Verbindung zur Targobank nicht besser oder schlechter bewertet als zur DKB.

Etwas anders sieht es natürlich aus, wenn man eine Immobilienfinanzierung vorbereitet. Da wird auf die kontoführende Bank geschaut. Darum geht es ja letztendlich im Artikel: Seinen Kindern (oder auch sich selbst) eine gute Ausgangsbasis für eine solide Bonitätsbewertung vorzubereiten, dass man im späteren Leben besser fährt. Die besseren Konditionen beim Girokonto sind der positive Nebeneffekt.

Natürlich habe ich mich in den letzten 15 Jahren mit mehr Banken auseinandergesetzt als mit den wenigen, die wir hier besonders intensiv beobachten. Bei den drei genannten Beispielen handelt es sich um meine persönliche Meinung, die auf persönliche Erfahrungen und Beobachtungen beruht. Ich würde sie im unteren Drittel ansiedeln.

Selbstverständlich gibt es genug Leute, die dort Kunde und vielleicht sogar Fan dieser Banken sind. Diesen möchte ich auch gar nicht zu Nahe treten. Im Allgemeinen ist es vorteilhaft für die Gesellschaft, wenn es viele verschiedene Anbieter und viele verschiedene Meinungen zu ihnen gibt. 🙂

Zum Schluss vielleicht noch der gedankliche Vergleich mit Automarken: Man kann mit einem Mercedes G-Klasse, einem VW-Golf oder einem Dacia Logan zum Banktermin vorfahren. Alle drei sind Autos und bringen einen gut dort hin. Doch der Banker wird vermutlich bei jedem Auto einen anderen Gedanken haben. Das ist ja hundertfach wissenschaftlich untersucht worden.

Gregor hat recht, auch die Postbank gehört zu diesen „negativen“ Banken. Als ich Kunde bei der Postbank wurde, ist mein Score ordentlich gefallen. Jetzt bin ich Kunde bei der Volksbank und der DKB, mein Score ist besser als zuvor.

Hallo,

ich selber nutze die DKB und Comdirect, da ich durch diese Seite viele Tipps einholen konnte. Es sind beides Gemeinschaftskonten. Das Gehalt meiner Frau geht an die DKB und mein Gehalt an die Comdirect.

Vor 4 Wochen hatte ich bereits für meinen 15-jährigen Sohn ein Juniorkonto bei der Comdirect eröffnet.

Ausschlaggebend für die Comdirect war die Bargeldversorgung in Deutschland über die Cash-Group Automatenverbund, da ich die zukünftige Bargeldversorgung mit der Visakarte nicht abschätzen kann.

Ist es sinnvoll noch ein Girokonto bei der DKB zu eröffnen und dieses vielleicht erstmal nur als „Tagesgeldkonto“ zu nutzen?

Das ist ganz hervorragend gelöst! Die Comdirect bietet ebenfalls ein ganz hervorragendes Junior-Konto an.

Die Zinsen auf Tagesgeld sind bei der DKB seit langem besser als bei der Comdirect. Allgemein ist das Zinsniveau natürlich niedrig. Da muss jeder selbst beurteilen, ob sich der Aufwand lohnt.

Zum „sparen lernen“ kann es natürlich vorteilhaft sein, wenn man monatlich die kleine Belohnung – den Vermögenszuwachs in Form von Zinsen – auf dem Kontoauszug sieht. Mir hat das als Jugendlicher große Freude bereitet. 🙂

Spätestens einen Monat vor dem 18. Geburtstag würde ich das Thema zweite Kontoeröffnung auf „Wiedervorlage“ legen, um dann als Eltern quasi letztmalig bonitätsprüfungsfrei den Sohnemann in eine Top-Bank zu bekommen.

Davon würde ich abraten. Dabei denke ich sowohl an die Zinssenkung zum 1. Oktober, aber auch an die Auswirkung beim Schufa-Score. Bevor allein zu dem Zweck innerhalb weniger Wochen ein zweites Konto eröffnet wird, würde ich (erst einmal) ein richtiges Tagesgeldkonto (ohne Auswirkung auf die Schufa) eröffnen. Wahlweise bei der Consorsbank (1% für ein Jahr) oder bei einer anderen deutschen Direktbank mit ansprechenden Zinssatz und Eröffnungsbonus.

Keine Sorge: Weder das Junior-Girokonto der Comdirect noch das DKB Cash u18 werden in die Schufa eingetragen. Als Kind und Jugendlicher beleibt man davon unberührt. Erst mit der Übernahme – man kann zum 18. Geburtstag wählen, ob man das Konto weiterführen möchte – erfolgt die Meldung über die Girokontoverbindung an die Schufa.

Die Audi- und VW-Bank bieten auch ein tolles Konto U18 an.

Inklusive prepaid VISA mit NFC, die es erlaubt weltweit inklusive Deutschland an Automaten mit VISA Zeichen Bargeld abzuheben als auch ohne Fremdwährunggebühr zu bezahlen. (laut Preis-Leistungsverzeichnis)

Hier muss auch kein umständlicher Weg über die Eltern gemacht werden.

Hatte ich auch. Kann ich nur empfehlen für alle U18

Ein schöner Bericht zu einem interessanten und wenig belechteteten Thema 🙂

Was man eventuell noch einmal deutlicher sagen sollte, um Verwirrung vorzubeugen:

„Weniger günstig sind Banken, bei denen es besonders leicht ist, Kunde zu werden, oder die generell durch einen suboptimalen Ruf bekannt sind. In meiner Schufa möchte ich persönlich keine Einträge von Targobank, Santander oder Norisbank haben.“

Mit Santander kann hier sicher nicht die Santander CONSUMER Bank (Zweigniederlassung der Santander) gemeint sein, denn wie schon häufig (insbesondere in Hinblick auf die 1plus VISA) diskutiert wurde, ist es hier alles andere als leicht Kunde zu werden.

Ich bin seit ich 13 bin Kunde der Sparda Bank München.

Seit ich 18 bin habe ich auch eine KK der Sparda. Erst mit 500€ Limit (ohne Gehaltseingang) nun 1000€ und ein Dispo in selber höhe wäre auch kein Problem. Bei jetzt einem Einkommen von ca. 600€

Ich weiß nicht wie es Aussehen würde wenn ich erst mit 18 Kunde geworden wäre.

Ganz abgesehen von der Bonität ist es auch so sehr wichtig ab 12-14 ein Konto zu eröffnen, um einfach den Umgang damit zu lernen ohne gleich von 0 auf 100 starten zu müssen.

Natürlich sind Girokonto und KK kostenlos 🙂

Klasse Feedback, vielen Dank!

Das Zauberwort nennt sich „Kredithistorie“. Deine Bank hat viel Erfahrung mit dir und weiß, dass du dein Konto ordentlich führst und geregelte Finanzen hast…

Für Dispo & Co. geht es also nicht darum, das erst selbst lernen zu müssen (was natürlich aber auch gut und sinnvoll ist), sondern dass der Bankcomputer etwas über einen selbst lernt!

Hallo, ich besitze seit ca. 5 Jahren ein Konto bei der DKB. Und habe leider vor 9 Monaten ein zusätzl. Konto bei der Targobank eröffnet (Aufgrund mehrerer Unterkonten).

Dies hat sich jedoch wieder erledigt. Wäre es sinnvoll das Girokonto bei der Targobank zu kündigen zwecks Bonität? Oder ist es aufgrund der kurzen Zeit schlecht?

Im Artikel steht ja auch, dass ein Eintrag von der Targobank bei der Schufa nicht günstig ist.

Über eine Antwort würde ich mich sehr freuen. 🙂

Kurzfristiges Kontoschließen wird deiner SCHUFA aus eigener Erfahrung mehr schaden, als es einfach stehen zu lassen. Langfristig wird es dann wieder als positives Merkmal gewertet.

Bei Konto Eröffnung denkt die SCHUFA erst einmal:

Oh Veränderungen = schlecht, ggf. Abwertung beim Score

Wenn es längere Zeit besteht:

Oh führt ohne Probleme sein Konto und erfüllt Vertrag = positiv

Wenn das Konto gelöscht wird:

Oh Veränderungen = schlecht, siehe oben, außerdem drückt es meist noch stärker auf den Score, als die Einrichtung

Die Angaben basieren auf eigenen Erfahrungen mit dem SCHUFA-Score durch regelmäßige Eigen- und Fremdauswertung.

Danach ist die häufig gelesene Aussage „viele Kontenschaden der SCHUFA“ falsch, man muss sie eben nur verteilt auf einen langen Zeitraum eröffnen (alle paar Jahre) und dann nicht mehr kündigen!

Die Eröffnung eines Gemeinschaftskontos bei der DKB war erfolgreich und die Briefe sind bereits zu einem Großteil zugegangen. Ab welchem Zeitpunkt kann man das besagte Einzelkonto eröffnen und kann es hierbei passieren, dass eine Eröffnung eines Einzelkontos trotz des Gemeinschaftskontos nicht möglich ist?

Jederzeit!

Es empfiehlt sich aber Konto Nummer 1 erstmal richtig zu Nutzen, bevor man Konto Nummer 2 beantragt. Aus Sicht der Bank macht es kaum Sinn ein zweites Konto einzurichten, wenn das Erste nicht genutzt wird.

Ich bin leider „erst“ seitdem ich 19 bin ein smarter Bankkunde. Aber ich konnte trotzdem recht einfach ein DKB Konto bekommen: Da ich Student war. Kurz bevor ich mein Studium abbrechen musste (Krankheit :/) habe ich noch schnell ein DKB Konto eröffnet. Hat alles geklappt.

Vielen Dank für den tollen Artikel und die Videos! Die 4,8 Sterne sind verdient!

Ich habe seit 3 Wochen ein Cash u18 Konto bei der DKB und bin sehr zufrieden. Die Visa-Karte kann ich besonders gut auf meinen (sowohl geschäftlichen als auch privaten) Reisen perfekt nutzen.

Vorher war ich Kunde bei einer Volksbank mit Girokonto + Prepaid-Kreditkarte + Festgeld + Tagesgeld. Die beiden „Sparkonten“ habe ich auch noch dort gelassen, da die DKB mir keine Eröffnung eines Tagesgeld-Kontos anbietet, auch nicht auf Nachfrage.

Meine Eltern haben (gezwungenermaßen) auch ein Konto bei der DKB eröffnet und wollten es zunächst nur testen. Jetzt sind sie komplett umgestiegen. Super Bank!

Schön ist auch die Cash im Shop Funktion. Die Kassierer sind immer wieder aufs neue verwundert 🙂

Bisher hatte ich einmal bei mobilcom-debitel Probleme damit.

Das alles haben wir nur Euch zu verdanken! Er ist zwar nicht die Rettung der Welt, dennoch macht es einige Sachen im Alltag deutlich leichter und flexibler.

LG Bjarne

Achso, durch die Kontoeröffnung ist mein Schufa-Score auf 99,54% gestiegen, was ja durchaus für einen Minderjährigen nicht schlecht ist

Vorher lag der Score bei 90%

Top!

Wow, super klasse! Tolles Engagement, vielen lieben Dank!

Ich bin seit Jahren Kundin bei der DKB und möchte für meinen 17 jährigen Sohn ein U18 Konto einrichten lassen. Doch mein Ex-Mann, der sorgeberechtigt ist, verweigert die Unterschrift ohne triftigen Grund.

Gibt es eine Möglichkeit trotzdem für meinen Sohn ein Girokonto einzurichten? Mein Sohn bezieht Ausbildungsbeihilfe und deshalb wäre es ihm und mir wichtig, das sein Geld auch auf sein Konto geht.

Ich bin mir nicht sicher, ob ich die richtige Person zur Beantwortung der Frage bin, weil ich weder bei der Bank noch als Rechtsanwalt tätig bin. Würde vorschlagen, Sie sprechen mit der Bank.

Guten Tag,

ich möchte für mich ein Konto eröffnen, um meinem Sohn ebenfalls den Zugang zu einem Konto zu ermöglichen.

Ist dies als Rentner auch möglich bzw. ist es wahrscheinlich auch als Rentner angenommen zu werden?

Ich freue mich auf Antwort 😀

Viele Grüße