ING wieder ohne Kontoführungsgebühren!

Gute Nachrichten für uns ING-Kunden: Die Kontoführungsgebühren für das Girokonto sind ausgesetzt, wie die Finanz-Szene Anfang der Woche mitteilte.

Vorausgegangen war das BGH-Urteil, dass „Schweigen keine Zustimmung“ bedeute. Wir berichteten hier.

Welche Bank erstattet von sich aus die zu Unrecht erhobenen Gebühren als Erste?

Wenn es laut den obersten deutschen Richtern Unrecht war, die Gebühren ohne Zustimmung des Vertragspartners (= wir Kunden) zu erheben, wäre es doch nur die logische Konsequenz, dass diese automatisch wieder erstattet werden.

Hier könnte die ING mega punkten, da es sich bei ihr seit der Einführung im Mai 2020 nur um einen Betrag in zweistelliger Millionenhöhe handelt.

Hier besteht noch Unklarheit:

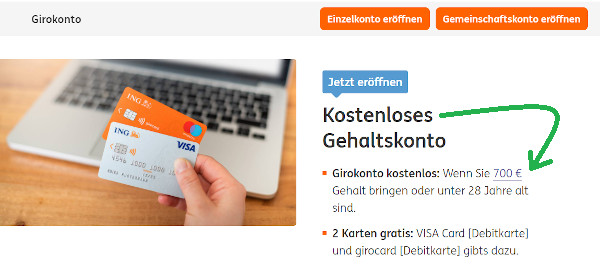

Unsere Frage diesbezüglich wurde von der ING nicht beantwortet – auch nicht, ob die Gebührenfreiheit für Neukunden seit Mai 2020 gilt. Wer aktuell ein Konto bei der ING eröffnet, stimmt den Kontoführungsgebühren von 4,90 Euro pro Monat zu (wenn der monatliche Geldeingang geringer als 700 Euro ist) und wäre nicht von dem befreienden Gerichtsurteil erfasst.

Bezahlen nur Neukunden Kontoführungsgebühren? www.ing.de/girokonto.

Nicht alle Banken sind so fair

Laut Finanzszene sind auch Deutsche Bank und Commerzbank (inkl. Comdirect) positiv bei der Gebührenaussetzung aufgefallen.

Andere Banken wie beispielsweise die Volksbank Friedrichshafen-Tettnang lassen ihren Justiziar abstreiten, dass das BGH-Urteil auf ihre Kunden Auswirkungen hat. Herzlichen Dank an Oliver, der unserer Redaktion den Schriftwechsel bezüglich der Gebührenerstattung (Musterbrief) vorlegte.

Teil 2: Warum überhaupt diese seltsame Situation?

Jahrzehntelang war es gängige Praxis, dass Banken einseitig Vertragsbedingungen zu lasten von Bankkunden ändern konnten. Natürlich ist das in Zeiten jenseits von individuellem und persönlichem Banking absolut logisch nachvollziehbar. Es ist aus Sicht der Bank die kostengünstigste Variante.

Bisherige gerichtliche Instanzen haben diese Praxis mit ihren Urteilen gedeckt. Ob sie sich dabei mehr von den praktischen Auswirkungen leiten lassen haben?

Umso überraschender, dass das höchste BRD-Gericht zu einem anderen Ergebnis gekommen ist:

Beide Vertragsparteien (Bank und Kunde) müssen aktiv in Vertragsänderungen einwilligen!

Man könnte auch zugespitzt sagen:

Das „Recht“ des Stärken ist hier wieder zurückgedrängt worden.

Viel habe ich die letzten Tage über die Veranlassung, so zu urteilen, nachgedacht, denn es steht doch im krassen Gegensatz zum Bisherigen und der allgemeinen Richtung.

Auf eine zufriedenstellende Antwort bin ich nicht gekommen … Vielleicht möchten Sie Ihre Ideen über die Kommentarfunktion beisteuern, weswegen die höchstrichterliche Auffassung so ausgefallen ist?

Bundesgerichtshof in Karlsruhe, hier wurde das Urteil gefällt. Foto von Joe Miletzki / Quelle: bundesgerichtshof.de.

Auswirkung des Urteils

Es ist offensichtlich, dass Banken ab sofort und teilweise auch rückwirkend um die Zustimmung der Vertragsänderung werben müssen.

Das könnte beispielsweise per Klick im Online-Banking passieren, in dem ein Fenster aufpoppt, das einen zur Zustimmung auffordert. Da mittlerweile fast alle Webseiten solche aktiven Disclaimer einsetzen, sind viele von uns leider so trainiert, dass wir ohne wirklich zu lesen bei solchen Anzeigen schnell auf den auflösenden Zustimmungsbutton klicken.

Das könnte die Lösungsmasche für einige Banken sein.

Also Vorsicht und bitte gerne über die Kommentarfunktion melden!

Am meisten würde ich mich über Meldungen freuen, bei denen berichtet wird, dass Banken proaktiv und fair auf ihre Kunden zugehen und ihnen eine Wahlmöglichkeit anbieten. Sie können einwilligen und erhalten fortan die neuen Konditionen oder bleiben eben bei den alten.

Barclaycard ist so ein positives Beispiel

Wer dort – so wie ich – schon länger Kunde ist, weiß, dass man als Bestandskunde stets in aktuelle Konditionsmodelle wechseln kann – oder man bleibt beim alten. Mein Kreditkartenkonto läuft noch mit den Vertragsbedingungen von „New Visa“.

Im Gespräch mit Barclaycard habe ich erfahren, dass es Kunden gibt, die teilweise 20 Jahre alte Verträge habe. Ihnen werden beim Abheben von Bargeld Gebühren berechnet, weil das der damalige Vertragsstand ist. Kunden mit aktuellen Verträgen und welche, die nicht viel älter als 15 Jahre sind, können kostenfrei abheben. Wobei es hier je nach Vertragsstand noch Unterschiede beim Auslandseinsatzentgelt gibt.

Am Beispiel Barclaycard sieht man, dass es Banken technisch möglich ist, eine Vielzahl von unterschiedlichen Konditionsmodellen über längere Zeiträume zu händeln.

Barclaycard mit stets interessanten Angeboten www.barclaycard.de.

Nebel auflösen

Oft versucht man bankseitig Gebührenerhöhungen „zu verkaufen“, weil alles irgendwie teurer geworden ist … Ja, das ist auch richtig.

Doch mit was „verdient“ eine Bank tatsächlich Geld?

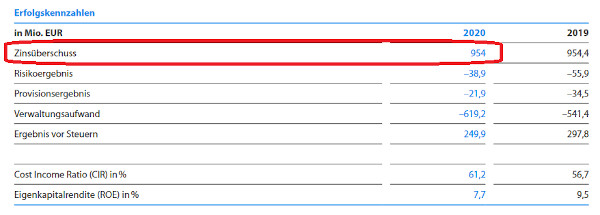

Unsere DKB erhebt keine Kontoführungsgebühren und deswegen haben wir diese Einnahmequelle nicht bei den „Erfolgskennzahlen“:

Auszug aus dem Geschäftsbericht 2020.

Im Jahr 2020 produzierte die DKB eine Gewinn von 249.900.000 Euro. (249,9 Millionen Euro). Die einzige positive Einnahmequelle ist der „Zinsüberschuss“ in Höhe von 954.000.000 Euro (fast eine Milliarde!).

Zinsüberschuss hört sich ungefährlich an, oder?

Im Wirtschaftsunterricht am Gymnasium wurde mir noch beigebracht, dass das System so funktioniere:

6 % zahlt der Kreditnehmer an die Bank

———————————–

3 % ist die Differenz, von der die Bank lebt

Stimmt das?

Interessanterweise glauben selbst viele Bänker an diese Mär. Als Minderjähriger spürte ich instinktiv, dass das nicht sein kann. Von der Differenz, dem Zinsüberschuss, lassen sich all die großen Bankhäuser bezahlen? Selbst die Vorstände einer kleinen Volksbank verdienen gut 6-stellig im Monat!

Zudem müssten dort viele Sparer Geld zur Bank tragen, damit die Millionen und Milliarden verliehen werden können … Um der Lösung einen Schritt näher zu kommen: Es funktioniert nur mit dem „Hebel“. Leider ist dieser Punkt den meisten Menschen nicht bekannt oder sie verdrängen ihn erfolgreich.

Um den Durchblick zu vernebeln, gibt es komplizierte Regelungen mit komplizierten Wörtern wie „Basel I-III“ oder „Mindestreservesatz“.

Für uns Bankkunden kann man das einfacher beschreiben: Eine Bank muss nicht 100 % der Kreditsumme von Sparern hinterlegt bekommen. In der Praxis sieht das dann so aus, dass beispielsweise Tante Erna 10.000 Euro auf ihr Sparkonto einzahlt und die Bank mit dem Faktor 20 weiterverleiht. Sie vergibt einen Kredit in Höhe von 200.000 Euro.

Damit es nicht ganz so traurig für Tante Erna wird, rechnen wir nicht mit den aktuellen Konditionen (Verwahrentgelt), sondern mit den Angaben aus dem Schulbeispiel:

12.000 € Zinszahlung für den Kreditnehmer (6 % p.a. auf 200.000 €)

———————————–

11.700 € Differenz für die Bank

Ja, das sind die Auswirkungen vom Geldschöpfungsprozess innerhalb des Banksystems:

- Erna bekommt Zinsen auf ihr Sparguthaben und

- die Bank bekommt Zinsen auf das von Ihr durch die Kreditvergabe frisch erzeugte Geld.

Natürlich verschwindet das mit der Herausgabe erzeugte Geld wieder mit der Rückzahlung des Kredits. Doch wie man bei Staat und Wirtschaft zunehmend sieht, wird ein Kredit mit Aufnahme eines neuen Kredits zurückgezahlt. Deswegen wachsen ja die Bankbilanzen beinahe jährlich.

Glauben Sie nicht?

Müssen Sie nicht. Doch wenn Sie sich auf eine Recherche- und Entdeckungsreise begeben, werden Sie Erstaunliches feststellen.

Zurück zum praktischen Nutzen

Ja, wir leben in dem Banksystem, wie es für uns geschaffen wurde. Wir tun das so lange, wie es allgemein akzeptiert wird. Einige profitieren davon stark, andere leiden unter den Auswirkungen.

Ein Schritt zur Verbesserung ist das wirkliche Verstehen von dem, was überhaupt aktuell ist. Vielleicht hat dieser Artikel dem einen oder anderen Inspiration gegeben. Vielen Dank!

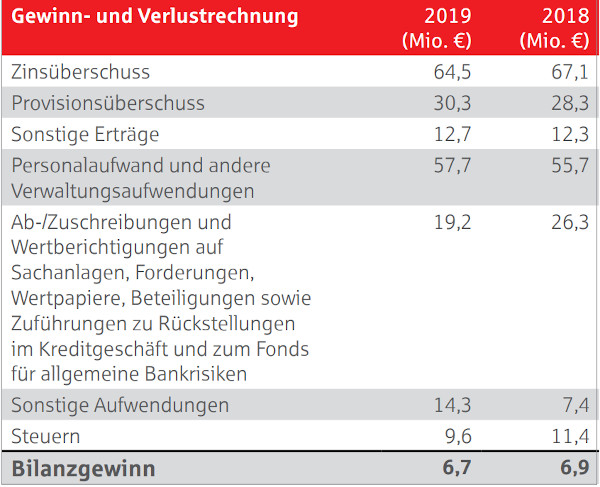

Ach ja, zum Abschluss noch die Bilanz von meiner Sparkasse vor Ort:

Von der Sparkasse Memmingen-Lindau-Mindelheim liegen leider noch keine 2020er-Zahlen vor. Hier der Geschäftsbericht 2019.

Selbst bei einer klassischen Kontoführungsbank sind die Einnahmen aus Kontoführungsgebühren nicht ganz klar. Haupteinnahmequelle ist wieder „Zinsüberschuss“.

Kontoführungsgebühren sind für Banken nur das Zuckerle, aber wichtig zur Vernebelung des Systems der eigentlichen Ertragsquelle.

Sie können mich natürlich via Kommentarfunktion gerne vom Gegenteil überzeugen. 😉

Kennen Sie schon?

- BullionVault-Konto eröffnen (Gold / Silber)

- Kostenloses DKB-Konto für alle?

- Alternative Anlage: Bäume

![Kontopaket [weitere Infos hier klicken]](https://i.optimalb.de/dk/kontopaket-335hoch-a.jpg)

Hallo Richard,

danke für den interessanten Sonntagsartikel.

Ich habe folgende Verständnisfrage: Wie soll das praktisch mit dem Hebel funktionieren, wenn „Tante Erna 10.000 Euro auf ihr Sparkonto einzahlt und die Bank mit dem Faktor 20 weiterverleiht. Sie vergibt einen Kredit in Höhe von 200.000 Euro.“

Die Bank muss die 200.000 Euro ja dem Kreditnehmer auszahlen, woher hat sie die weiteren 190.000 Euro?

Schönen Sonntag,

Michael

In dem obigen Beispiel hat die Bank einen Mindestreservesatz von 5% (diesen muss sie als Sicherheit hinterlegen) und kann daher aus Einlagen von 10.000 EUR tatsächlich einen Kredit von 200.000 EUR quasi aus dem Nichts schöpfen. Das Geld wird hierbei tatsächlich von der Bank (digital) erzeugt.

Frisch geschöpft. Oder einfacher: per Knopfdruck erzeugt. Da wird kein Geld gedruckt, es wird einfach auf die Konten geschrieben. Kein Scherz. So funktioniert das. Durch Mindestreserve und Co. wird verhindert, dass eine Bank völlig frei dreht und unendlich Geld schafft.

Wow, ich bin ehrlich gesagt geflashed von dieser Antwort.

Allgemein ist es so bekannt, aber wer denkt darüber wirklich nach? Sehr gut auf den Punkt gebracht.

Es wird einem dadurch immer wieder klar, wie viel Macht die Banken doch besitzen, obwohl sie gebremst werden und das Geld im nachhinein zurückgezahlt wird.

Da kriegt Geld eine ganz andere Dimension, wenn es aus dem Nichts erschaffen werden kann, mit einem beliebigen Betrag. Nur das Materielle hat noch einen Sinn, wenn genug Geld da ist.

Danke für die neue Sichtweise!

EZB. Lautet die Antwort. Giralgeldschöpfung ist der Fachbegriff. Das ist leider seit Ende der Goldbindung der „Normal“fall.

Vielen Dank lieber Michael für die wunderbare Frage und herzlichen Dank an Beavis, SchöpferDesGeldes und Seb für die Antworten 🙂 so ist es.

Das nennt sich Geldschöpfung. Die Bank produziert neues Geld aus dem Nichts.

Onvista hat sich seit Einführung der Gebühren für Sparpläne auch nicht auf mein Schreiben gerührt. Da muss ich wohl einen Anwalt bemühen.

Danke für den sehr interessanten Artikel. Das wusste ich nicht, in der Materie bin ich nicht so vertraut.

Interessanter Artikel, danke für diese neue Perspektive!

Ähm, Leute, was ihr in Geldschöpfung darstellt, kann tatsächlich nur eine einzige Bank bei uns. Früher die Bundesbank, heute die EZB.

Alle anderen Banken können nur Geld verleihen, daß Sie auch wirklich in ihrer Bilanz haben, keine Geschäftsbank darf „Geld erzeugen“ oder „einbuchen“.

Das es trotzdem Geldschöpfung bei Banken gibt, liegt daran, daß sie Omas Geld zwar nur einmal verleiht. Der Leihende kauft damit in Omas Laden ein, Oma deponiert dieses Geld, die Bank verleiht es wieder… Es ist das Gleiche Geld, existiert aber jetzt zweimal. Und so weiter. Durch Kreditabträge reduziert sich das wieder, inzwischen ist aber weiter ausgegeben, deponiert und verliehen worden und die Gesamtsumme wächst dadurch.

Und genau deshalb sind „Konsumverweigerer“ und Bargeldhalter so problematisch für das System – hatten wir 2008, als sich keiner mehr Kredite gab. Und der Markt mit Giralfeld der Zentralbanken geflutet würde. Und wird. Momentan ist die Geldschöpfung gigantisch und ich habe keine Idee, wie wir da ohne Inflation wieder rauskommen…

Ich finde das Urteil gut und hoffe. ich hoffe, dass sich nun das Tempo, mit dem Banken die Konditionen ändern (= verschlechtern), mal wieder etwas reduziert. Gefühlt hat sich da in den letzten drei Jahren mehr getan als in den zehn Jahren davor.

Die ING hatte ich nach der Einführung der Gebühren gekündigt, und bereue das auch jetzt noch nicht, da die anderen Kritikpunkte (keine Anzeige eingehender IBANs, kein HBCI/FinTS seit PSD2, umständliche Anmeldung mit Diba-Key) noch bestehen.

Da häufige Kontowechsel schlecht für die Schufa sind, freue ich mich auch etwas Stabilität.

Hallo Jens,

zumindest das Anmelden über QR-Login geht inzwischen etwas einfacher:

https://www.ing.de/hilfe/zugang/qrlogin

Die Darstellung von Richard ist zwar im Prinzip richtig, aber so vereinfacht, dass sie im Detail nicht mehr logisch ist. Ich möchte gerne erklären, was ich bei einer Ausbildung der Bankakadamie hierzu gelernt habe.

Der Einwand von Michael V ist durchaus berechtigt: woher kommen die 190.000 €, die vorher noch nicht existiert haben?

Die Antwort lautet: diese werden nicht etwa direkt durch Tante Ernas Einzahlung erzeugt. Nehmen wir der Einfachheit halber eine Mindesteigenkapitalanforderung von 10%. (In Wirklichkeit ist auch das komplizierter, denen der Satz berechnet sich aus dem Risiko des Kredits bzw. der Art des Kredits.) Nun hat also Tante Erna 10.000 € eingezahlt. Dieses Geld darf die Bank an jemand anders verleihen, muss aber 10% Eigenkapital einbehalten. Sie kann also faktisch 9.900 € verleihen und muss 100 € zur Sicherheit behalten. Das klingt doch schon vernünftiger.

Aber was passiert mit den 9.900 € Euro? Tante Erna glaubt ihre 10.000 € sicher auf der Bank und jederzeit abhebbar, der Kreditnehmer hat 9.900 € bekommen, die er nun ausgeben wird (dazu hat er den Kredit schließlich beantragt). Es sind nun also 19.900 € Im Umlauf. Der Kreditnehmer wird nun jemandem das Geld geben, bei dem er Ware oder Dienstleistung einkauft, also landen die 9.900 € auf dem Bankkonto von jemand anders. Der Einfachheit halber nehmen wir an, dies sei dieselbe Bank, bei der auch Tante Erna ihr Konto hat.

Die Bank erhält nun eine Einzahlung oder Gutschrift in Höhe von 9.900 €. Und kann dieses Geld natürlich – abzüglich der Eigenkapitalrendite – auch verleihen, also 8.910 € davon. Womit sich nun 28.810 € im Umlauf befinden.

Wie man sich denken kann, geht das so weiter. Zwar nicht unendlich, da der Beitrag ja immer kleiner wird, aber doch recht lange. Wenn man es hochrechnet, kommt so auf 99.999,99 € Umlaufgeld, das aus den ursprünglichen 10.000 € entstanden ist. Und nun können wir darauf auch die Zinsdifferenz anwenden, die Richard oben schon erklärt hat.

Dass es in Wirklichkeit viele Banken gibt, ist in Summe übrigens völlig unerheblich. Es verteilt die girale Geldschöpfung nur auf mehrere Institute.

Diese girale Geldschöpfung ist kein Monstrum, sondern durchaus gewollt. Die Geldschöpfung geschieht durch Kreditvergabe, und die gewährleistet, dass das Geld arbeitet. Denn Tante Erna macht mir ihrem Geld ja nichts, während das verliehene Geld verwendet wird um Waren und Dienstleistungen zu bezahlen und somit letztlich die arbeitenden Menschen.

Es ist übrigens nicht korrekt, dass es die Giralgeldschöpfung erst seit dem Ende der Goldbindung gibt. Die Goldbindung ist nur eine Bindung des Staates, nicht der Banken (gewesen). Das ist wieder eine andere Sache, nämlich wie der Staat eigentlich das Geld von Tante Erna ganz am Anfang mal erzeugt hat.

Ich hoffe, dass ich mich verständlich ausgedrückt habe. 🙂

10% Mindestreserve von 10.000 EUR wären dann aber 1.000 EUR und nicht 100 EUR.

Hoppla! Das stimmt! Sorry!

Das Prinzip bleibt aber dasselbe.

Hallo Martin,

vielen Dank für die Erklärungen, jetzt ist mir das Ganze logisch wesentlich klarer.

Ich war bei meinen Überlegungen schon in die Richtung gekommen wie Du schreibst „dass das verliehene Geld verwendet wird um Waren und Dienstleistungen zu bezahlen und somit letztlich die arbeitenden Menschen.“

Moin Martin,

So viel besser erklärt, als mein Schnellschuss. Danke dafür. (Kann ich meinen Text irgendwie löschen oder wenigstens editieren?)

Nur eine Anmerkung: 10 Prozent von 10.000 sind 1.000 [Besserwisser 😁]

Ich finde Richards Ausführungen und Ihre Ergänzungen sehr interessant. Die EZB kauft doch derzeit einfach so Staatsanleihen. Und die Regierungen geben das so erhaltene Geld einfach aus. Das müsste doch irgendwann mal in einem Desaster enden. Für mich hört sich das einfach nach Hokuspokus an.

Man liest ja auch immer was von Geldzahlungen der Banken an die Notenbank usw. und umgekehrt.

Ja, da hast du vollkommen recht. Das ist Hokuspokus. Man nennt es auch Modern Monetary Theory. Ändert aber nichts daran, dass es vollkommener und verquerer Blödsinn ist.

Und es ändert auch nichts daran, dass das Vorgehen der EZB natürlich nicht durch die EU Verträge gedeckt ist. Insbesondere jetzt, wo billionenschwere Wiederaufbaufonds aufgelegt werden, die nur durch das Drucken von Geld möglich sind. Aber wen interessieren Verträge?

Aber die EZB ist ja hier in „beste“ Gesellschaft. Die amerikanische FED macht es nicht anders. Und die japanische Notenbank macht das schon seit vielen Jahren so. Wahrscheinlich kann jedes Schulkind in der ersten Klasse beantworten, was passiert, wenn man einfach Geld druckt. Aber wer hat gesagt, dass Politiker intelligenter sein müssen als Erstklässler?

Ja, das ist richtig. Die Giralgeldschöpfung als solche existiert nicht erst seit Ende der Goldbindung. Allerdings war sie zu deren Zeiten extrem begrenzt. Denn jeder einzelne Banknote oder ihr digitales Gegenstück musste durch entsprechendes Gold bei der Zentralbank hinterlegt sein. Denn jede Banknote musste jederzeit durch die entsprechende Menge Gold ein lösbar sein. Entsprechend war eine Banknote immer eine bestimmte Menge Gold.

Seit den siebziger Jahren existiert diese Goldbindung nicht mehr. Geld kann jetzt durch die Zentralbanken oder durch die Giralgeldschöpfung unbegrenzt gedruckt werden. Die Folgen dürften jedem klar sein.

Das ist nicht ganz korrekt. Die Goldbindung bezog sich schon immer nur auf das von Staat ausgegeben Papiergeld. Die girale Wertschöpfung erzeugte schon immer Buchgeld, für das es nie eine Goldbindung gab. Dieses ist aber das für eine funktionierende Wirtschaft wichtige Giralgeld.

Das Girokonto heißt übrigens deswegen so. „Giro“ kommt aus dem Italienischen und bedeutet „Rundreise“ (oder einfach „Reise“ im weiteren Sinne), was sich auf das Geld im Umlauf bezieht.

Ein ausgezahlte Kredit, der um mehrere Zehnerpotenzen durch die Einzahlung von Oma Erna gehebelt wurde, ist kein Buchgeld. Der Kreditempfänger konnte sich dieses Geld in echten Baumwollscheinen auszahlen lassen. Und zu Zeiten der Goldbindung war dieses Papiergeld selbstverständlich mit Gold bei der Zentralbank hinterlegt. Somit waren der Giralgeldschöpfung sehr enge Grenzen gesetzt.

Nach Ende des Goldstandards brachen dann sämtliche Dämme. Wo das enden wird, wissen wir alle. Auch die Politiker. Sie hoffen nur, dass sie dann lange aus der Schusslinie sind, wenn das Unvermeidliche eintritt.

Ja und nein. Wenn das Buchgeld bar ausgezahlt wird, ist es natürlich Bargeld. Die girale Geldschöpfung Besitzer jedoch darauf, dass immer nur ein Bruchteil des Buchgeldes tatsächlich als Bargeld existiert. Grundlage dafür, dass dies so funktioniert, ist das Vertrauen in die Banken (und in die Währung).

Verliert eine Bank das Vertrauen, kommt es zu einem sog. Bank Run. Dann steht die Existenz der Bank auf dem Spiel, da jeder Bank pleite geht, sobald ein gewisser Prozentsatz seiner Kunden auf Auszahlung der Einlagen besteht. So etwas kommt immer mal wieder vor. Dabei ist das größte Problem, dass dies zu einem Domino-Effekt führen kann. Deswegen steht in so einem Fall der Staat vor der schwierigen Frage, ob es insgesamt weniger Schaden anrichtet, die Bank zu retten oder sie nicht zu retten.

Das meinte ich nicht. Ein Bank Run ist ein vollkommen anderes Thema.

Wenn das Tagesgeld von Oma Erna um das 20 fache gehebelt wird und als Kredit weitergegeben wird, dann gelangt neu geschaffenes Celd in den Wirtschaftskreislauf. Ob das nun nur auf einem Konto existiert oder in Banknoten ausgezahlt wird, macht für die Wertigkeit des Geldes absolut keinen Unterschied.

Neu geschaffenes Celd, egal ob in Zahlen in einem Computer oder in Form von Baumwolllappen, erhöht immer die Inflation und senkt entsprechend den tatsächlichen Wert des Geldes. Wenn der Kredit irgendwann einmal tatsächlich vollständig zurückgezahlt wird, kehrt sich dieser Effekt wieder um und alles ist ausgeglichen. Aber es werden niemals alle Kredite zurückgezahlt. Das wissen wir ja spätestens seit 2008.

Hi Richard & Co,

danke für die Erklärungen! Das war mir echt neu und lässt mich staunen :-O

Das beantwortet mir auch eine weitere Frage: Was hat die Bank von einem Kunden (wie mir), der nur Guthaben hat, aber keinen Kredit nimmt. Die Antwort ist: Mein Guthaben erlaubt der Bank, Kredite zu vergeben – und damit zu verdienen. Und das sogar „gehebelt“, d.h. jeder Euro Guthaben erlaubt der Bank 20 Euro Kredit. Interessant!!

PS: Gilt das auch für ein Aktiendepot? Wahrscheinlich nicht ..

Nein, die Aktien in einem Depot sind Sondervermögen. Soll heißen: die gehören wirklich nur dir, und die Bank darf damit nichts machen.

Im Falle einer Bankinsolvenz ist das wichtig: die Aktien gehören nicht zur Insolvenzmasse und können nicht verwertet werden. Als Sparer ist man hingegen nur ein Gläubiger der Bank und muss sich mit den anderen Gläubigen die Reste teilen.

Das wird auch oft falsch verstanden: das Geld auf dem Sparbuch wird von der Bank nicht für dich verwaltet, sondern es ist ein Darlehen, das du der Bank gegeben hast – mit den entsprechenden Kreditrisiko!

Korrekt. Allerdings mit einer Einschränkung. Banken können die Depots ihrer Kunden verleihen. Und wenn dann mehrere unglückliche Umstände zusammentreffen, steht der Kunde ohne seine Aktien da, wenn die Bank pleite geht.

Ich hätte selbst vor etlichen Jahren mal bei der DKB nachgefragt. Dort schloss man eine Wertpapierleihe aus. Ob das heute noch gilt, weiß ich aber nicht.

Eventuell meinst Du ETF-Wertpapierleihe?

Mehr Infos findest Du z.B. hier:

https://de.extraetf.com/wissen/wertpapierleihe-in-etfs#Was_ist_eine_ETF-Wertpapierleihe

Lieber Richard,

darf ich zum Kreditgeld noch eine kleine Ergänzung anfügen.

Der ausgegebene Kredit wird, wie du richtig schreibst, so erzeugt (gehebelt). Nur wird das Geld nicht aus dem „Nichts“ geschöpft, sondern von unserem Kollateralkonto abgezogen. Damit dies nicht so allgemeine Verbreitung findet, wird die Aussage aus dem „Nichts“ zugelassen. Sonst würden doch alle Menschen/Bürger deren Kollateral bei der BIZ ausgezahlt bekommen wollen. Immerhin werden 19 Mio.€ mit Erstellung der juristischen und natürlichen Person durch die Geburtsurkunde und die Geburtsanzeige jedem Bundesbürger als vorweggenommene Lebensleistung gutgeschrieben. Das sind die sog. Staatsanleihen (unsere Geburtsurkunden sind Wertpapiere die gehandelt verden). Darüber verschuldet sich auch der BUND bzw. dies ist die Höhe über die er sich max. Verschulden kann.

Auch gibt es ein aktuelles Urtei in den USA, wo es um diesen Sachverhalt ging. Die Bank sollte nachweisen woher das Geld für den ausgezahlten Kredit stamme. Konnte/wollte sie nicht – so befand das Gericht, das bei zuvor nicht vorhandenem Geld auch keine Zinsen zu zahlen sind. Der Kläger bekam recht und die Zinsen zurück. Diese Argumentation ist der Bank allemal lieber als der Hinweis auf das Kollateralkonto. So bekommen die Banken 2x Geld – unsere Zinsen plus den vollen Kredit (hier 200.000€) in Raten bezahlt und die Kreditsumme vom Kollateral von der BIZ ausbezahlt (hier 200.000 am Anfang des Kredits). In Summe also 400.000 + Zins. Das ist ein lukratives Geschäft – oder? Was bleibt dem Kreditnehmer abzüglich der Zinsen? Eigentlich sollte er zinsfrei und ohne Rückzahlverpflichtung das Geld direkt von seinem Kollateralkonto ausbezahlt bekommen, denn dafür ist dies ja erstellt worden. Nur hat sich der jeweilige BUND dazwischengestellt und zieht das Geld selbst ein. Grundlage hierfür ist der New Deal durch Roosevelt von 1933 (house joint resolution 192).

Hallo David, bitte entschuldige, aber ich finde das sehr verwirrend und nicht nachvollziehbar. Könntest du bitte die genannten Quellen anführen? Würde mich interessieren.

Hallo Martin,

ja, wer es das erste Mal liest/hört ist ggf. etwas verwirrt. Stör dich nicht dran. Lies, wenn dich dieses Thema interessiert mehr und nutze deine unterscheidende Fähigkeit die Texte zu finden und zu verstehen. Ich habe einige Jahre gebraucht, um dieses zu finden und zu verstehen. Es lassen sich aber heute mehr Brocken finden als früher. Beginne vielleicht mal mit dem, was du unter „house joint resolution 192“ findes (ggf. mit google trans.) Selbst erworbenes Wissen ist mehr Wert als vorgekautes – also auf zur Entdeckungsreise – ;o)

Ich habe unter dem Stichwort recherchiert, kann aber trotzdem nicht erraten, was du meinst bzw. worauf du hinaus willst.

„Selbst erworbenes Wissen ist mehr Wert als vorgekautes“ – hm, klingt gut, da können wir Schulen und Universitäten ja abschaffen.

Der Bund hat keine Höchstgrenze mit der sich verschulden kann. Die sogenannte Schuldenbremse im Grundgesetz ist vollkommene Makulatur. Und natürlich gibt es noch die ganzen Gebietskörperschaften oder sonstige Körperschaften des öffentlichen Rechts. Aber das lassen wir hier vielleicht mal weg.

Aber letztlich kann sich ein Staat so hochverschulden, wie immer er möchte. Die Grenze liegt darin, wenn er keine Kreditgeber mehr findet oder die Zentralbank kein Geld mehr druckt. Hat er die Zentralbank selbst unter Kontrolle, fällt auch diese Grenze weg.

Sehr schön erklärt!

Schuldenbremse heißt übrigens nicht, dass man Schulden abbaut, nicht einmal, dass man keine neuen Schulden macht, sondern nur dass man die Neuverschuldung auf 0,35% des BIP begrenzt.

Weil die Zinsen für die Schulden fast bei 0,0% sind, ist das alles gerade keine wirkliche Einschränkung. Aber die Rückkehr zu „normalen“ Zinssätzen wird dadurch immer schwieriger, weil das unmittelbar die Tilgungslast der Staaten erhöht. Um das stemmen zu können, sind Inflation und/oder Steuererhöhungen unumgänglich.

Tja,

ich hatte die ING letztes Jahr gekündigt, nachdem ich für einen Monat vergessen hatte den Dauerauftrag für die 700 Eur zu überweisen – und mir die 4,90 Gebühr berechnet worden sind.

Da es eh mein Zweitkonto war habe da gedacht: dann halt nicht.

Da ich das Konto knapp 10 Jahre hatte und wie alle der Änderung nicht aktiv zugestimmt habe frage ich mich nun: kann ich das Geld zurückverlangen? Klar ist es nicht viel und vielleicht nicht den Aufwand wert – aber da die Antworten sich hier ja eher auf den unteren Teil des Artikels beziehen, wollte ich das Augenmerk mal zurück auf den Namen des Beitrags lenken.

Ja, du kannst dir die Gebühren zurückholen. Ich fürchte nur, das wird ein längerer Prozess.

Da es ja gewünscht würde- die Norisbank bietet mehr oder weniger die Option der Wahl an… Aber wahrscheinlich ist es eher keine Wahl…

Die Commerzbank hat proaktiv erst mal 0,00€ dem Konto gutgeschrieben.

https://www.norisbank.de/service/kontakt-und-wissen/bgh-zustimmung.html

In Fällen, bei denen Kunden gar nicht reagieren, muss die Bank prüfen, ob sie das Konto dauerhaft weiterführen kann.

Ich habe heute bei der Norisbank zugestimmt, muss aber sagen dass ich bezweifle dies rechtskräftig getan zu haben: Die Zustimmung bestand nämlich lediglich aus einem Klick aus der E-Mail. Ich musste mich dabei überhaupt nicht authentifizieren. Und das in Zeiten, wo man für jede Kleinigkeiten eine Zwei-Faktor-Authentifizierung benötigt.

Entscheiden kann man sich nur, wenn die Information vorhanden ist. Und die muss aktiv gesucht werden.

Notfalls kann man die Verbraucherzentrale informieren und bitten zu helfen.

Zur Info aus dem Newsletter zum Urteil bezüglich der Erhebung von Verwahrentgelt durch die Sparkasse Vogtland wollte ich noch anmerken, dass die Sparkasse Vogtland dann doch davon Abstand genommen hat, schon ab 5.000 € ein Verwahrentgelt zu berechnen.

Es ist für mich nicht nachvollziehbar, wie die Verantwortlichen dort auf die Idee gekommen sind, schon ab 5.000 € ein solches Entgelt zu erheben, wenn alle anderen erst ab 50.000 oder 100.000 damit anfangen. Ich würde das als Marketing-GAU bezeichnen. Außer man will keine neuen Kunden mehr. Vielleicht ist das ja dort die Geschäftspolitik. 😉

Im Zuge der Recherche zum Urteil bin ich auf eine interessante Information gestoßen. Die Banken erheben immer nur Verwahrentgelt bei Giro- und Tagesgeldkonten. Bei Sparbüchern machen Sie das nicht. Scheinbar darf bei Sparbüchern kein Verwahrentgelt erhoben werden. Hier scheint die rechtliche Grundlage nämlich anders zu sein. Also falls jemand doch größere Summen parken muss, wäre ein Sparbuch noch eine Option.

Oh ha, interessante Beobachtung. Vielen Dank!

Gibt es überhaupt noch Sparbücher? Können neue Sparbücher angelegt werden? Ich weiß es nicht, kann mir allerdings nicht vorstellen, dass neue Sparbücher angelegt werden können.

Ja, Sparbücher gibt es bei vielen Banken und Sparkassen noch ganz regulär und können neu angelegt werden.

Hallo alle zusammen

Wenn jemand mal etwas über seine Nasenspitze hinaus denken will und sich Gedanken über alternative ökonomische Systeme machen will, dem sei dieses Buch empfohlen:

https://principledsocietiesproject.org/book_edd_about

Als PDF ist es gratis, deshalb nehmt mir hoffentlich auch ab, dass ich keinerlei kommerzielles Interesse habe. Aber Achtung, es ist in Englisch und der Inhalt ist wirklich komplex. Alternative Geldsysteme ohne Banken sind hier auch beschrieben, aber eben als Teil eines komplexen Systems, jenseits vorn Rechts-Links-Denken!

Wer größere Geldsumme nicht nur über einen sehr kurzen Zeitraum parken will und dabei auf Sparbücher oder sogar konnten mit negativen Zins versehene Konten setzt, dem ist echt nicht mehr zu helfen. Rechnet man die Inflation dazu, die offiziell bei guten 2 % liegt, inoffiziell selbstverständlich sehr viel höher, wahrscheinlich eher bei fünf oder 6 %, er kann sich ja sehr leicht ausrechnen, wie viel negative Rendite er dadurch jedes Jahr macht.

Und dann sollte man sehr ernsthaft überlegen, ob man das Geld entweder investiert, sei’s in Aktien, entsprechende Anleihen oder andere Unternehmensbeteiligungen, oder dafür lieber Edelmetalle wie Gold bei einem der vielen Tresor Gold Anbieter kauft. Gold behält letztlich über die Zeit seinen Wert. Ich würde es persönlich nicht als Anlage aber als Versicherung sehen. Aber das muss jeder selbst wissen.

Selbst Bargeld in einem Tresor, Bankschließfach oder einem Ort vergraben immer nur selbst kennt, ist immer noch lukrativer, als das Geld auf ein negativ verzinstes Konto anzulegen.

Nun ja, Inflation ist real. Ein Börsen Crash kann selbstverständlich auftreten. Aber gerade wenn du dir das Jahr 2008 anschaust, auf dass du ja Bezug nimmst, siehst du ja sehr schnell, nach welch kurzer Zeit du wieder im Plus warst. Inflation ist dagegen ein stiller und stetiger vernichtet eines Geldvermögens. Das Risiko beträgt 100 %, das eines Börsen Crash ist dagegen sehr viel weniger.

Und wie gesagt man muss zwischen Sicherung seines Vermögens und dem Anlegen unterscheiden. Wenn du Bargeld irgendwo aufbewahrst dann sicherst du dir zumindest den Nominalwert, was bei einer Inflation allerdings nichts wert ist. Oder wenn du zum Beispiel Gold dafür kaufst, dann sicherst du dir den realen Wert deines Vermögens einigermaßen, aber beides hat mit Anlegen nichts zu tun.

Wenn du anlegen oder ebend investieren willst, bekommst du keine 0 % Risiko und machst gleichzeitig noch eine positive Rendite. Das ist nicht möglich. Und ganz ehrlich, um sein Geld in Aktien anzulegen, braucht man keine jahrelange Ausbildung. Natürlich muss man ein wenig an dem Thema interessiert sein. Aber es geht ja auch um das eigene Vermögen und die eigene Zukunft. Und mit schon einem gewissen Grund wissen, kann man ganz gute Anlage Entscheidung treffen. Wobei ich da natürlich keinesfalls auf Einzelaktien setzen würde. Aber das wird jetzt soweit.

Im Sonntagsartikel habe ich heute am 11.7.21 gelesen, dass eine der Sparkassen jetzt schon ab 5€ Guthaben auf dem Girokonto 0.7% Strafzinsen erhebt. Das ist eine unglaubliche Frechheit der Sparkassen. Kein Wunder, dass jeden Tag wie viele geschlossen werden. Nicht, dass ich je ein kostenpflichtiges Konto besessen hätte, und ich würde jedem auch als erste Maßnahme empfehlen, bei Einführung von Strafzinsen sofort die Bank zu wechseln, denn es gibt noch genug Banken ohne Minuszinsen auf dem Girokonto. – Ich kann auch nur über mich persönlich berichten, ich bin letztes Jahr dazu übergegangen, mein sauer Erspartes Stück für Stück an verschiedenen Automaten abzuheben und mein Geld in bar aufzubewahren. Dass offenbar sehr, sehr viele Deutsche das tun, zeigt das enorme Barvermögen der Bundesbürger von mehreren Milliarden. Denn wenn plötzlich schlechte Zeiten anbrechen, so wie damals in Griechenland, dann sieht man die Schlangen an den Geldautomaten und die Begrenzung auf wenige Euro am Tag. Ich halte mich wirklich nicht für dumm, habe den zweithöchsten Bildungsabschluss, den man in Deutschland erreichen kann, aber ich habe bis heute nicht gewagt, mein Geld in Aktien anzulegen, weil ich einfach keine sichere Methode kennengelernt habe, mit der es klappen könnte, Geld risikofrei anzulegen und ich nicht die Zeit habe, mich da jahrelang einzuarbeiten. Außerdem will ich nicht jeden Morgen bangen müssen, wenn die Kurve abstürzt, dass mein Geld pfutsch ist, mal ganz abgesehen von weiteren Gebühren, die ja auch beim Aktienhandel auftreten. Für diese vielen Stunden, bis man sich mühsam erarbeitet hat und nach Jahren der Erfahrung versteht, wie der Aktienhandel funktioniert, ist mir meine Lebenszeit zu schade und das Risiko eines Totalverlustes zu hoch: und den ganzen Aktiengurus, die angeblich die eine wahre Methode ermittelt haben, wie das alles ganz risikofrei und easy klappt, und die entschieden haben, nur einem erlauchten Kreis von Teilnehmern (natürlich gegen horrende Gebühren) kundzutun, glaube ich kein Wort.*lol Ich habe mich daher entschieden, mein Erspartes solange in bar aufzubewahren, bis es wieder Sparzinsen gibt. Natürlich zahle ich Inflationskosten, aber das ist mir hundertmal lieber, als Aktiengebühren mit dem Risiko des Geldverlustes oder Strafzinsen auf dem Konto. Denn dass es eine totale Inflation wie ab 1914 gibt, die das ganze Bargeld komplett entwertet, halte ich für ein absolut geringes Risiko im Verhältnis zu einem Börsencrash, bei dem man dann sein ganzes investiertes Geld auf einmal verliert. Das hatten wir ja alles 2008. Außerdem ist Bargeld der Kontrolle des Staates entzogen und ich kann ruhig schlafen. 🙂

Natürlich gibt es keine Rendite ohne Risiko.

Jede Anlage sollte zur persönlichen Strategie, Risikoneigung und den Lebensumständen passen.

Ich denke, man kann nicht sagen, dass man bei einem Börsencrash sein gesamtes investiertes Geld verlieren wird (außer man investiert alles in eine Aktie), das ist genauso pauschal wie zu glauben, dass man nur durch das Befolgen der Tipps bestimmter Aktiengurus reich wird.

Für mich geht kein Weg daran vorbei, sich über verschiedene Anlagestrategien und Entwicklungen im Finanzsektor selbst umfassend zu informieren, dazu gehört auch dieses Forum hier.

Sich selbst informieren dürfte der beste Weg dazu sein. Es gibt auch Honorarberatung in Geldanlage. Das wäre eventuell auch eine Möglichkeit, aber damit habe ich keine Erfahrung und kenne mich damit nicht aus. Das ist für mich Neuland, ich wollte nur der Vollständigkeit halber erwähnen, dass es auch Honorarberatung bei Geldanlage und nicht nur für Versicherungen gibt.

Matthias sind das nicht ab 5000 Euro bei der Sparkasse Vogtland bei der die 0,7 % Strafzinsen anfallen. Ich gehe davon aus, dass Du Dich verschrieben hast. Sollte es tatsächlich ab 5 Euro sein bei der Verwarentgelt anfällt, welche Sparkasse ist das denn?

Meine Frau und ich besitzen auch keine kostenpflichtigen Konten. Bei Strafzinsen da hast Du recht sollte der Betroffen sich überlegen ob er das Konto nicht wechselt, das gleiche gilt für mich auch wenn irgendwelche Gebühren anfallen, dann stehen auch Veränderungen an. Beispielsweise wenn die DKB Gebühren für Kredidkarten und Girokarten berechnen sollten, die betroffenen Karten Kündigen aber bei der DKB bleiben. Baarcley Visa Kreditkarte ist ein guter Ersatz, 1822mobil für die Girocard, wer weiter eine Girokarte nutzen möchte.

Strafzinsen wäre ich auch nicht bereit zu bezahlen, aber Geld als Bargeld abheben ist nicht mein Ding. Das Bargeld muss wenn man sein Geld abhebt und nicht bei den Banken belässt aber sicher aufbewahrt werden. Schließfächer müssen dem Wert entsprechend versichert werden. Bei Versicherungen nutze ich einen Versicherungsmakler, der auch als Honorarberater tätig ist. Damit habe ich die besten Erfahrungen gemacht. Der kann auch bei Schließfächern kompetent beraten.

Die Methode um mit Aktien Geld zu verdienen die gibt es meines Erachtens nicht und wird es wahrscheinlich auch nicht geben. Jeder muss seinen eigenen Weg dazu finden und dazu ist Wissen notwendig. Von nichts kommt nichts. Ich verstehe Deine Bedenken, die ich selbstverständlich verstehe und respektiere. Ich bin auch kein Experte wenn es um Aktien EFT usw. geht. Denke aber mit ETF wie z.B. ETF Word kann man nicht viel falsch machen. Was ich noch nicht verstanden haben, bei welchem Vertreiber Anbieter oder wie man das nennt, ich am besten diesen ETF abschließe. Um nicht noch eine zusätzliche Banken zu nutzen überlege ich mir diesen ETF einmal für mich und einmal für meine Frau mit monatlichen Einzahlungen bei der DKB abzuschließen. Das geht sicher auch mit einer Einmalzahlung. Mit monatlichen Einzahlungen beginnen und wenn das funktioniert eventuell eine Einmalzahlung darauf vorzunehmen. Das sind meine Überlegungen dazu.

Ob es einen Börsencrash wieder einmal geben wird, oder ob – wie bereits meines Wissens zweimal geschehen – das Bargeld entwertet werden wird das kann keiner voraus sehen.

Bargeld ist der Kontrolle des Staates entzogen ja, aber das Bargeld muss dann auch sehr gut und sehr sicher aufbewahrt werden.

Ich habe nur die Volksschule besucht und einen Berufsabschluss gemachte. Das meiste lernt man im Leben, Lerning by Doing, lernen durch tun, das sind meine Erfahrungen. Nicht dass meine Ausbildung mir nichts gebracht hätte, aber Erfahrung macht klug. Al Erwerbsmindungsrentner bin ich nicht mehr im Arbeitsleben kann mich anderen Dingen zeitlich besser widmen.

Hallo Werner,

meine Frau und ich haben auch seit 4 Jahren einen monatlichen ETF-Sparplan, u.a. auf den MSCI World, bei consorsbank und einem anderen Online Broker.

Aktuell stehe ich bei ca. +28% bzw . meine Frau bei +25% und haben schon diverse „ups and downs“ erlebt. Wir sehen das regelmäßige ETF-Sparen mit einem Zeithorizont für die nächsten 15 Jahre.

Ich schaue aber schon regelmäßig auf die aktuelle Entwicklung und werde zunehmend entspannter, wenn ich z.B. sehe, wie sich der Wert des Depots im letzten Jahr wegen der Corona-Krise verringert hat, und seitdem wieder merklich erholt hat bzw. ordentlich zugelegt hat, so dass ich beim nächsten Rückgang noch entspannter bleibe.

Bei der Auswahl der oder des konkreten ETFs sollte man eher die TER (Total Expense Ratio) des gewählten ETFs berücksichtigen als dass es sich bei dem jeweiligen Broker um einen kostenlosen ETF-Sparplan handelt. Wenn beides zusammen fällt, umso besser.

Danke Michael,

ich wollte monatlich erstmal 50 Euro für meine Frau und für mich jeweils einen MSCI World anlegen. Ich wollte die über die DKB jeweils machen.

Lyxor UCITS ETF MSCI World Information Technology TR – EUR ACC

iShares Core MSCI World UCITS ETF – USD ACC

Da bin ich mir nicht sicher wahrscheinlich den iShares MSCI World.

Die ETF kann man bei Bedarf auch immer wieder verkaufen und ein Einmalzahlung vornehmen.

Ich bin mir nur nicht sicher ob das fü uns mit 62 bzw. 60 Jahre die richtige Strategie ist.

Hmmm, da gibt es mehrere Punkte zu beachten bzw. bedenken:

1. Die beiden genannten ETFs sind nicht auf den gleichen Index: Der erste ist auf den „MSCI World Information Technology“ während der zweite auf den „MSCI World“ ist. Hier muss man vorsichtig sein und die ETFs z.B. bei justetf.com vergleichen: der erste ist ein Branchen-ETF, der zweite auf den sehr breit aufgestellten MSCI World Index.

2. Hast Du eine Reserve-Rücklage von 3 – 6 Monatseinkommen?

Ohne eine solche Reserve würde ich nicht gleich mit Investitionen starten.

3. Wie sieht insgesamt das Ziel und der zeitliche Horizont für Deine Vermögens-Asset Allokation aus?

Welchen Anteil möchtest Du in kurzfristig verfügbares Tagesgeld investieren (oder was ist dort bereits)?

Wie sieht es mit anderen Assetklassen wie Immobilien oder Edelmetallen aus?

Könntest Du / Ihr auf 50 / 100 € monatlich für die nächsten 15 Jahre verzichten (also erst dann das im ETF-Sparplan angesammelte Investment wieder verkaufen, falls sich der MSCI World Index in den nächsten Jahren ungünstig entwickeln sollte und erst dann wieder erholt)?

4. Was ist der Grund, in einen ETF-Sparplan zu investieren: Aufbesserung der Rente, Ansparen für ein bestimmtes noch in der Ferne liegendes Ziel etc.?

Es ist leider nicht einfach damit getan, sich für einen ETF-Sparplan zu entscheiden, weil dies gerade oft empfohlen wird und vielversprechend erscheint, sondern das muss zur Gesamtstrategie Deiner Vermögensanlage und Lebenssituation passen.

Je nach dem Ergebnis einer solchen Bestandsaufnahme und Strategiedefinition kann ein Investment in andere Instrumente besser sein.

Danke Michael V,.

1. Stimmt ich werde wohl Ehen den breiten aufgestellten MSCI Word Index in Betracht ziehen. Bei Justetf kann man die Gebühren der einzelnen Anbieter für einzelnen Sparpläne vergleichen, wie ich sehe. Ich denke ich möchte erstmal alles bei der DKB belassen.

2. Klar eine Reserve habe ich, da sind 6 Monatseingänge besser als drei. das muss auf jeden Fall sein

3. Visa Kreditkarte Tagesgeld habe ich Geld. Eine von uns bewohnte Eigentumswohnung habe ich.

Wir wollten jeweils 50 Euro im Monat sparen. Bisher immer auf das Visa Kreditkarte Tagesgeld, da es damit aber keine Zinsen gibt, bin ich auf die Idee mit ETF gekommen. Was besseres ist mir nicht eingefallen. Mir ist klar dass es bei ETF rauf und runter gehen kann.

4. Einfach um monatlich etwas zu sparen. Vom Tagesgeld besteht die Überlegung eventuell auch etwas dazu zu tun. Damit bin ich mir allerdings noch nicht sicher.

> ich wollte monatlich erstmal 50 Euro für meine Frau und für mich jeweils einen MSCI World anlegen. Ich wollte die über die DKB jeweils machen.

Das ist ein zu geringer Betrag. Die DKB nimmt 1,50EU pro Sparplanausfuehrung, bei denen ‚im Angebot‘ 0,49 Cent. Das sind also 3% bzw 1% fuer dich, die schon dadurch weggehen und ueber die Rendite des ETF wieder erwirtschaftet werden muessen. Du kannst das weiter entspannen, wenn du aller drei Monate ausfuehren laesst (dann eben 150EU), weil die Gebuehr eben pro Ausfuehrung gilt und sich damit prozentual drittelt. Fasst ihr eure Einzelauftraege in einem zusammen ist es noch einmal die Haelfte, dann also 0,33% oder 0,5%. Das klingt dann schon besser, ohne dass ein Euro mehr an Anlagesumme noetig waere.

Eine grobe Rechnung geht so. Die mittlere Aktienrendite des S&P 500 (den nur, weil man die Daten hat, Wirtschaftskrise 1929 ist also mit drin) ueber knapp 100 Jahre liegt bei ca. 10%. Angenommen das bekommt man jedes Jahr, dann verdoppelt das ein einmal eingezahltes Vermoegen in reichlich 7 Jahren. Zahlst du jetzt 3% an die DKB, dann hast du nur noch 7% Rendite und brauchst schon aus diesem Grund allein ueber 10 Jahre dazu. Das ist alles noch sehr, sehr Milchmaedchen, aber zeigt den Punkt der ‚wenigen‘ Prozent und die Kraft des Zinsezinseffekts.

> Ich bin mir nur nicht sicher ob das fü uns mit 62 bzw. 60 Jahre die richtige Strategie ist.

Ich verstehe die Zweifel, aber die Alternativen sind halt begrenzt. Kommt auch drauf an, ob man z.B. Kinder hat, denen man gern vererben moechte. Dann z.B. kann man laengere Zeiten zu Investitionsentscheidungen heranzieghen, wenn die Erben vernuenftig sind. Dann wird die Aktienanlage nach allem geschichtlichen Wissen auch sicherer.

> also 0,33% oder 0,5%

Verbesserung: 0,17% oder 0,5%.

Das ist schon im Bereich eines TER fuer einen gaengigen besseren ETF. Wobei der nicht das Mass der Dinge sein muss, aber das wuerde jetzt zu weit fuehren.

Danke mbee,

das habe ich nicht bedacht, dann machen wir wie Du vor schlagst alle drei Monate eine gemeinsame Anzahlung. Kinder haben wir keine, Familie ja. Das Geld sollte eher für uns und nicht für die Erben sein.

Zur Teilproblematik der „Geldschöpfung aus dem NICHTS“ möchte ich noch folgende Hinweise geben:

– RA Hans Scharpf

– Scharpf Law

http://www.scharpf-law.de/

– Christoph Pfluger, Schweiz

https://www.christoph-pfluger.ch/2016/08/31/einmalig-eine-bank-erklaert-ihren-kunden-die-geldschoepfung-aus-dem-nichts/

Wir erkennen daraus, dass die Geschäftsbanken Kredite vergeben mittels einfachem Buchungssatz, ohne dass tatsächlich „Geld“ ausgezahlt wird.

Der Buchunssatz lautet in diesem Fall:

Forderung gegen Kreditkunden (Bilanzkonto) an Verbindlichkeit gegen Kreditkunden (Bilanzkonto).

Das Ergebnis ist eine reine Bilanzverlängerung, da beide Bilanzseiten sich vergrößern. Weder das Bankkonto noch der Kassenbestand der Bank verringern sich dadurch !

Im Unterschied zur Privatperson:

Wenn ich Ihnen persönlich einen Betrag leihe, muß ich dieses Geld a) haben und b) mindert es meine Liquidität, da ich Ihnen diesen Betrag entweder aus der Geldbörse zahle oder Ihnen überweise.

Was macht die Geschäftsbank bei Zahlungsausfällen ?

Sie kehren hier nicht einfach den ursprünglichen Buchungssatz (also die Luftbuchung) um, sondern buchen:

Forderungsausfall (GuV-Konto) an Wertberichtigung (Bilanzkonto).

In diesem Moment entsteht also durch Einbeziehung eines GuV-Kontos ein ergebnismindernder Aufwand und die Geschäftsbank stellt sich als „gebeutelt“ dar und wird mit allen Mitteln versuchen, diesen Ausfall mittels Zwangsvollstreckung wieder herein zu holen.

Ich halte also fest:

Die Geschäftsbank schreibt Ihnen ohne Gegenleistung eine schwarze Zahl auf Ihr Girokonto, verlangt dafür Zinsen und im Falle von z. B. Immobilienfinanzierungen umfangreiche Unterwerfungen für mögliche Zwangsvollstreckungen !

Das nenne ich mal ein Geschäftsmodell…

Jemand hat mal nicht umsonst gesagt: Ein Banküberfall ist nichts gegen die Gründung einer Bank !

Inzwischen hat selbst die Deutsche Bundesbank zugegeben, wie die „Geldschöpfung aus dem NICHTS“ funktioniert und auch Geschäftsbanken dieses Modell betreiben. Das kann recherchiert werden. Ich selbst finde den Link gerade nicht.

Erschreckend ist, dass auch heute viele Banker noch glauben, dass es die Einlagen der Kunden sind, die ausschließlich als Kredite ausgereicht werden können.

Banken sind nach meinem – heutigen – Wissensstand die größten Verbrecher auf Gottes Boden…

Gruß PW

Banken handeln nicht im luftleeren Raum. Banken handeln innerhalb der gesetzlichen und regulatorischen Vorgaben. Das Problem sind hier nicht wirklich die Banken, sondern wie immer die Politik, die diese Dinge zulässt.

Die Politik hat größtes Interesse an der Geldschöpfung aus dem Nichts. Darauf beruht ein großer Teil der Staatshaushalte. Die Politik wird also mit Sicherheit nichts daran ändern wollen.

hahahahaha…

Seb, Sie sind großartig !

Und wer es glaubt, wird selig…

Wer was glaubt?

Ihre Nachricht von 15 h 17…

ING.AT uebergibt Privatkunden an eine neue Bank. ich hab ein Konto in Oesterreich bei ING und ein Giro-Visa Konto bei der DKB in D. Von Kontofuehrungsgebuehr war bei ing.at noch keine Rede, aber die Uebergabe an bank99 laesst das noch offen. Hier die Mitteilung der ing.at:

auf diesen Tag haben wir uns wirklich gefreut! Nachdem wir vor kurzem unseren Rückzug aus dem Privatkundengeschäft verkündet haben, gibt’s heute für Sie einen ersten Ausblick in die Zukunft:

Wir haben eine optimale Lösung für unsere Kunden und Mitarbeiter gefunden:

Die bank99 wird nach der behördlichen Genehmigung das Privatkundengeschäft und unsere Mitarbeiter übernehmen. Die bank99 ist ein Tochterunternehmen der Österreichischen Post und der GRAWE Banken-Gruppe, wurde 2021 als „Aufsteiger des Jahres“ ausgezeichnet und gilt als „Bank-Nahversorgerin“.

Warum wir so gut zusammenpassen?

Gleiche Strategie: „Make banking easier“ ist sowohl das Ziel der ING, als auch das der bank99.

Perfekte Ergänzung: „State-of-the-Art“- Banking bleibt eine Selbstverständlichkeit, wird aber erweitert um den persönlichen Kontakt in jeder der knapp 1.800 Postfilialen und Post Partner.

Verlässlichkeit: Die bank99 ist eine 100% österreichische Bank mit starkem Background, die sich darauf freut, mit Ihnen als Kunde zu wachsen.

Wie es für Sie weitergeht?

Aktuell ändert sich für Sie nichts. Die nächsten Wochen werden wir gemeinsam mit der bank99 die weiteren Schritte planen. Sie brauchen nichts zu tun und wir melden uns wieder mit konkreten Informationen.

Wie Sie auf dem Laufenden bleiben?

Wir informieren Sie immer rechtzeitig über alles. Auch auf ing.at/wirdgelb finden Sie immer den aktuellen Stand der Dinge – mit allen FAQs, die zum jeweiligen Moment wichtig sind.

Welche Bank erstattet von sich aus die zu Unrecht erhobenen Gebühren als Erste?

Bei mir keine!

Welche Banken sind das denn bei Dir?

Warum fragst Du nicht explizit nach, es gibt genügend Musterschreiben im Internet, die man erstmal per Mail schicken kann.

Ich habe meine Konten seit längerer Zeit – auch dank dieses Forums – nur bei Banken ohne Gebühren bzw. ich sorge für die notwendigen Geldeingänge, um keine Gebühren zahlen zu müssen.

Auch wir haben unsere Banken dank Gregor / Richard auf Banken ohne Gebühren geändert. Zwei Einzelkonten DKB, Wise Konto für Echtzeitüberweisungen und Multiwährungskonten bei Bedarf. Amazon Prime Kreditkarte, die Amazon Prime Gebühr von 69 Euro kommt locker rein durch die Rückvergütungen, 0,5 % für Online und Offline Einkäufe, 3 % für Amazon Prime Einkauf. Ehefrau hat Payback Amex.

Wir können keine Gebühren zurück fordern wir habe keine Banken die Gebühren verlangen, dank Richard.

Ich kann mir nicht vorstellen, dass eine Bank von sich aus zu Unrecht erhobene Gebühren erstattet.

Dazu sollte eines der Musterschreiben im Internet oder ein eigens erstelltes Schreiben erstellt werden.

Ich kann mir nicht vorstellen, dass eine Bank Gebühren ohne Anforderung erstattet.

Fakt ist auf jeden Fall, und das kann man im Internet überall nachlesen, dass die Banken den Minuszins, den sie selbst bezahlen, eigentlich nicht an die Kunden weitergeben müssten, wenn sie ehrlich wären. Ich hab da mal einen Artikel gelesen, wie Banken dieses Minus anderweitig positiv herauswirtschaften könnten… Ich bin halt nur Laie und kann das nicht genau formulieren. – Und zu den anderen Kommentaren oben bezüglich ETFs, Fonts, Aktien und wie sie sich alle nennen: man sieht ja hier schon an den Aussagen im Forum, wie tief man in die Materie einsteigen muss, damit so etwas für den Laien überhaupt Gewinn abwirft (man muss ja bei allen Aktiengeschäften die ganzen Gebühren erstmal abrechnen). Für diese vielen Stunden Einarbeitung ist mir meine Lebenszeit zu schade. Ein bekannter Börsenguru hat mal gesagt, man sollte überhaupt erst dann mit dem ganzen Akzienzeugs anfangen, wenn man 2 Millionen Minus locker verschmerzen kann. Für den Kleinanleger mit seinen 50 € monatlich lohnen sich Akzien überhaupt nicht. Da hat er mehr davon, wenn er das Geld spart. – Ich bleibe daher lieber bei meinem Bargeld. Es ist ja auch verwunderlich, mit welcher Wehemenz man in den Medien überzeugt werden soll, nur ja kein Bargeld zu sparen. Laut ZDF-Recherche gibt es jedoch 1.73 Billionen Euro Sparvermögen nur in Deutschland (https://www.zdf.de/nachrichten/wirtschaft/corona-konsum-sparen-deutschland-100.html). Da denken wohl noch mehr Bürger so wie ich.*lach

Dieser Börsenguru hatte keine Ahnung. Das kann man ohne Einschränkungen feststelle , falls er die von dir zitierte Aussage tatsächlich getroffen haben sollte.

Für eine Basisanlage im Aktien (ETF) braucht man nur wenig Zeit zu investieren. Für ganz unbedarfte Anfänger sind es wenige Stunden.

Wer für seine Altersvorsorge oder seine Geldanlage nicht bereit ist, die Dauer eines Spielfilms oder zwei zu investieren, der sollte vielleicht seine Prioritäten überdenken oder Geld für einen Berater bezahlen.

Richtig, sehe ich auch so. Gibt Honorar Berater für Geldanlage und auch für Versicherungen.

> Da hat er mehr davon, wenn er das Geld spart.

Das ist nachweislich falsch, und zwar im belastbaren Sinn, naemlich mit Zahlen belegbar. In diesem Moment erst recht, weil zwar der Deutsche beim Wort Negativzins oder Gebuehr munter wird, er allerdings jahrzehntelang dem Weginflationieren seiner Sichteinlagen voellig tatenlos zusieht, obwohl das ein ganz anderes Ausmass hat.Da wird nichts gespart, sondern ganz simpel jedes Jahr verloren.

Es ist richtig, dass der gegenwaertige Aktienmarkt seit 10 Jahren in einem Boom ist und irgendwann brechen wird. Das ist aber immer noch zu kleinteilig gedacht, weil er a) das ist, was sich bis heute immer zuerst erholt hat – selbst Kriege, grosse Wirtschaftskrisen und (ganz wesentlich) Inflationen eingeschlossen, und b) diese Spareinlagen bei einem derartigen Bruch natuerlich nicht unberuehrt bleiben.

Ein kleinerer Bruch wiederum laesst immer noch mehr uebrig als dieselbe Menge an Geld, die die ganze Zeit auf irgendeinem Sparbuch geschlafen hat. Ist dann eher Nachkaufgelegenheit. Man sollte nur nicht erwarten, dass das naechste Tal so kurz und flach wie Corona sein wird.

Ein ETF ist ueberhaupt kein Teufelswerk an hoeherem Wissen. Die Breiten darunter bilden Weltwirtschaft ab – und zwar als echten Besitz an den Unternehmen und zu niedrigsten Kosten. Damit kann er Verwerfungen ganzer Wirtschaftszonen und Kontinente aushalten und ueber Replikation (seine innere Anpassung durch Veraenderung des Verhaeltnisses der Einzeaktien) auch letztlich wieder auf die Gewinner einregeln. Das macht das deutsche Sparkonto ganz bestimmt stimmt.

Also solange wir nicht sozialistische Verhaeltnisse mit direkten Enteignungen oder Dinge wie entsprechende Vermoegensbesteuerungen annehmen, sind Aktien eine gute Anlage. Und selbst bei den genannten Massnahmen gilt wieder – Sparvermoegen lassen diese dann sicher ebenfalls nicht in Ruhe.

Wie gesagt, Seb, dagegen spricht das immense Barvermögen der Deutschen. Es hat ja nicht nur etwas mit der Zeit zu tun, sondern auch mit dem Riskio; und das wollen wohl offenbar viele Millionen Deutsche auch nicht eingehen.

Da kann ich nur wiederholen: Kein Risiko, keine Rendite.

Da die Mehrheit der sicherheitsbewussten Deutschen das Risiko einer Anlage in Aktien oder ETFs nicht eingehen wollen, bleibt der Politik wohl nichts anderes übrig, als z.B. eine verpflichtende Einzahlung von 2% des Bruttoeinkommens in einen Staatsfonds für eine zukünftige kapitalfinanzierte Rentenversicherung als zusätzlichen Rentenbaustein zu beschließen.

Ich fände das eine sehr gute Idee wäre mit dabei, wenn vom Alter Herr 62 Jahre alt möglich.

Ja, das ist das Modell Schweden und Niederlande, ich weiß. Da zahlt der Staat meines Wissens aber auch einen großen Teil, 50% oder 75% des Aktienpaketes, so dass sich das eher lohnt. Aber wehe, es gibt dann einen Crash, dann hast du in 30 Jahren Millionen Rentner, die gar nichts mehr besitzen, weil sie all ihr Geld in Aktien angelegt haben: Und von „Verpflichtungen“ halte ich gar nichts, denn das ist die neue Verbotspolitik, die den Bürger für so unmündig hält, dass sie immer nur alles vorschreiben möchte. Wenn, dann müssen sich lohnende Anreize für den kleinen Mann geschaffen werden, dass sich solch ein Aktienpaket auch wirklich rechnet und der Staat das Risiko und die Anlage selbst für den unwissenden (Laien-)Anleger übernimmt.

Nein, in Schweden zählt der Staat nicht 50 – 75% dazu, sondern jeder Schwede muss 2.5% seines Einkommens in einen Fonds einzahlen. Hierbei kann er nach seiner Risikoneigung zwischen verschiedenen Fonds wählen.

Das Modell ist nicht 1:1 auf Deutschland übertragbar, interessante Artikel mit mehr Details findet man hier:

https://www.gdv.de/de/themen/positionen-magazin/die-krux-mit-der-schweden-rente-66390

https://www.capital.de/geld-versicherungen/warum-das-schwedische-vorsorgemodell-einen-haken-hat

Jedoch kann man aus dem schwedischen Modell etwas für seine eigene Vorsorgestrategie lernen und hoffentlich wird dies auch bei der bevorstehenden Reform der Riester-Rente berücksichtigt.

Immer hübsch freundlich bleiben, Seb. Man muss den anderen nicht als „grenzwertig pervers“ beschimpfen, nur weil man unterschiedlicher Meinung ist. Solche Beiträge sollten hier eher gelöscht werden. Denn es geht doch um sachlichen Austausch von Erfahrungen und Meinungen. 🙂 Wenn man es nötig hat, schon bei solchen Themen den Anderen zu beschimpfen…

Ich habe die Ansicht, selbst Gewinne einzustecken aber andere die Verluste einstecken zu lassen, als grenzwertig pervers bezeichnet und natürlich nicht den, der diese Ansicht äußert.

Wie würdest du denn so ein Verhalten bezeichnen? Hast du da einen Formulierungsvorschlag?

Von anderen Leben, würde ich das bezeichnen, wenn jemand die Gewinne Privatisieren, aber die Verluste der Allgemeinheit aufbürden möchte, das koennte man auch Verluste sozialisieren nennen. Das kann nicht für die Allgemeinheit nicht gutgehen. Meine bescheidene Meinung dazu, ohne dass ich das Thema vertiefen möchte

In Österreich hat die ING verkündet, dass sie ihr Privatkundengeschäft an die bank99 verkauft hat. Die bank99 ist die ehemalige Postbank PSK.

Krasse Entwicklung!

Bei der Bank99 fallen nach der Übernahme sicher nach einiger Zeit Kontoführungsgebühren an. Für Österreichische ING Kunden finde ich daher Zeit zum Konto wechseln.

Schade schade, diese Entwicklung 🙁

Laut dem Artikel „Der August kommt-und das ändert sich“ auf der Ing Seite gibt es ab 01.08. keinen 24h Support mehr, Erreichbarkeit dann Mo-Sa von 8 bis 19 Uhr für Kontothemen. Auch Sonn- und Feiertage ist geschlossen.

Ah das wusste ich nicht, dann ist es ähnlich wie bei der DKB, bei der DKB aber leider nur Montag bis Freitag. Die ING will wohl damit Geld sparen.

Ich finde diese Entwicklung irgendwie traurig. Irgendwie war das ein Alleinstellungsmerkmal der ING, dass sie Tag und Nacht erreichbar war, ziemlich coole Bank. Aber naja, wenn sichs nicht lohnt und die Leut den Service auch nicht wirklich nutzen kann man ja verstehen, dass das eingestellt wird… :/

Die telefonische Erreichbarkeit außerhalb der gewöhnlichen Geschäftszeiten habe ich gerne genutzt. Für eine Bank dürfte den Randzeiten teurer gewesen sein, wenn man an Zuschlägen bei Arbeit zu ungünstigen Zeiten denkt. Sonntagsarbeit und Nachtarbeit wird ja laut Tarifverträgen wesentlich besser bezahlt als werktags.

Ja für Mitarbeiter, die bei der ING angestellt sind und nicht im ausgelagerten Callcenter der gkk Dialog Group grundsätzlich sehr viel schlechtere Bezahlung und Arbeitsbedingungen haben. Sowas zu erwähnen passt aber natürlich nicht ins Marketing…

Wirtschaftlich aber nachvollziehbar, dass die Zeiten reduziert wurden. Bis auf Notfälle ist es nachts ja auch kaum nötig. Bei Filialen kann man auch nicht nachts anrufen. Und Überweisungen gehen sowieso nur zu den Ausführungsfristen raus.

Wenn ihr euch zwischen folgenen drei Banken für ein Zweitkonto entscheiden müsstet, welches würdet ihr nehmen? ING (700 € Mindestgeldeingang, comdirect (eine von 4 Bedingungen für kostenfreies Konto notwendig) oder Hypovereinsbank (5 Jahre kostenlos, 2,66% Dispo)? Mein Hauptkonto ist bei der DKB. Welches Zweitkonto bietet sich aus strategischer Sicht eher an? 5 Jahre kostenloses HVB-Konto mitnehmen, das nach 5 Jahren aber voraussichtlich unattraktiv und teuer wird oder auf die momentan ungewissen Konditionen bei der ING oder comdirect setzen als hoffentlich längerfristig kostenfrei nutzbare Konten?

1822mobil

Hallo,

5 Jahre kostenloses Konto ist schon eine Ansage!

Das ist eine lange Zeit, wer weiß wie in 5 Jahren die Konditionen bei den anderen Banken sind.

Benötigst du ab und an Dispo, so wirst du wohl nirgends günstiger kommen als die 2,66%. Da sparst du dir ja fast einen Ratenkredit.

Gibt es irgendwelche Bedingungen bei der HVB?

Falls HVB schlechter wird kann man ja wieder wechseln.

Nur wenn der Dispo benötigt wird fände ich das HVB Konto – 5 Jahr Gebühren frei – eventuell eine gute Idee. Die allerwenigsten Wechseln nach den 5 Jahren sondern zahlen dann Gebühren. In meinem persönlichen Umfeld sind soweit mir bekannt alle bei Banken mit Gebühren. Wenn Sparkassen oder andere Banken die das anbieten wegen des Alters nicht mehr Gebührenfrei sind kenn ich persönlich niemand der dann wechselt zu einer Gebühren freien Bank. Nur eine junge Frau die in einem Einladen bediente war DKB Kundin und war trotzdem froh über Rat von mir, weil die Schwester von der DKB erstmal abgelehnt wurde. Ansonsten Stöße ich bei persönlich Bekannten fast immer auf taube Ohren, das gilt auch für die erweiterte Familie. Das gilt auch für den Wechsel von Strom und Gas Anbieter.das sind aber die meisten davon Menschen die es nicht so dicke haben. Bequemlichkeit, Faulheit, keine Lust sich damit auseinander zu setzen nicht damit beschäftigen, sind sicher einige der Gründe nichts zu tun. Aber über die Gebühren und die hohen Strom und Gas Preise schimpfen, aber nichts dagegen tun wollen. Verstehen tue ich das nicht wirklich.

Soweit ich das gelesen habe, ist beim Angebot der HVB ein wesentlicher Nachteil, dass man eine Werbeeinwilligung erteilen muss. Die können einen dann immer kontaktieren und wollen dann sicher „Verkaufsgespräche“ mit einem führen.

Damit dürfte zu rechnen sein, wenn die HVB die Einwilligung verlangt. Würde ich nicht verwenden wollen.

Jetzt gibt es auch erste Negativzinsen auf Sparkonten mit 3-monatiger Kündigungsfrist bei der Commerzbank sowie Klagen dagegen von Verbraucherschützern:

https://amp2.handelsblatt.com/finanzen/recht-steuern/negativzinsen-streit-um-strafzinsen-auf-sparkonten-verbraucherschuetzer-gehen-gegen-die-commerzbank-vor/27441596.html

Andererseits wird jetzt hoffentlich durch die Negativzinsen endlich ein paar Leuten klar, dass sie auch schon vorher mit Geld auf Tages- oder Sparkonten durch die Inflation mit der Zeit mehr verloren haben als durch die Zinsen dazu gewonnen haben und sie schauen sich nach anderen Anlageformen um.

Ihr vorgeprüfter Kredit steht schon bereit

45.000 € sofort abrufbar da langjähriger Kunde….

Jetzt ist die ING verrückt geworden und wissen nicht wohin mit dem Geld 🙂

Heute mail im Postfach brauche nur anklicken….

tom

Hattest Du den Kredit beantragt, wenn ja in der Höhe?

Nein den Kredit hatte ich nicht beantragt…ist eine Werbemail für langjährige Kunden.

tom