Probleme mit dem Dispo?

Nutzen Sie die Ideen auf dieser Seite, um ein besseres Leben zu führen!

Bevor Sie im zweiten Teil dieses Artikels verschiedene Strategien zur Problemlösung an die Hand bekommen, erst mal eine „Anleitung“ wie man den Dispo-Kredit richtig nutzt. Banken vergeben Kreditlinien, aber sagen ihren Kunden selten, wie die Automatismen dahinter funktionieren …

… wenn Sie unsere Tipps beherzigen, tauchen 99 % aller Probleme mit einem Dispokredit erst gar nicht auf.

So nutzt man einen Dispo richtig:

Ein Dispositionskredit (kurz: Dispo) ist eine mit der Bank vereinbarte Kreditlinie, bis zu der man sein Girokonto überziehen darf. Man spricht auch vom Überziehungskredit.

Bei den meisten deutschen Banken gibt es den Dispo erst, wenn der Kunde seinen Gehaltseingang (oder sonstige Einnahmen) auf das Konto fließen lässt.

Bei deutschen Banken ist die Einräumung eines Dispokredits in 2- bis 3-facher Höhe des monatlichen Gehalts- bzw. Geldeingangs üblich. Comdirect und DKB räumen ihren Kunden auch ohne Gehaltseingang Dispositionskredite ein. Allerdings liegen diese Kreditlinien zwischen 100 und 2.000 Euro – je nach Bonitätseinschätzung bei der Schufaabfrage. Mit späterem Gehaltseingang können diese selbstverständlich erhöht werden.

Dispo nur zu 80 % nutzen

Damit man keine Probleme mit der Bank bekommt, ist es clever, den vereinbarten Kreditrahmen nicht stärker als 80 % auszulasten, plötzlich auftretende finanzielle Notfälle ausgenommen. Bitte aber dann das Kreditvolumen baldmöglichst auf maximal 80 % zurückführen.

Ein Beispiel

Ein Bankkunde hat einen Dispositionskredit von 5.000 Euro. Nach der 80-Prozent-Regel sollte er nicht tiefer als 4.000 Euro im Minus sein.

Der Hintergrund

Banken überwachen computerautomatisiert die Nutzung des Kreditrahmens, natürlich je nach Bank unterschiedlich stark und unterschiedlich streng. Wenn sich der Kontostand des Kunden am oberen Ende des vereinbarten Kreditrahmens bewegt, bekommt der Kundenbetreuer bzw. das Betreuerteam eine automatisierte Nachricht.

Überschreitet der Kunde oft oder dauerhaft die Kreditlinie, gehen bei Banken regelmäßig die „roten Lampen“ an …

Die Folgen

Kennt der Betreuer den Kunden gut oder sieht auf anderen Konten bei der Bank entsprechende Vermögenswerte wie beispielsweise ein Wertpapierdepot oder eine Festgeldanlage, wird vermutlich gar nichts passieren. Die Bank verdient ja recht gut an Kreditzinsen. Vielleicht schlägt die Bank sogar eine Erhöhung des Dispos vor, weil der Kunde sich aus Sicht der Bank diese Schulden leisten kann.

Hat man jedoch keine weiteren Vermögenswerte bei der Bank, ist eine nicht unübliche Reaktion, dass die Bank eine neue Bonitätsabfrage bei der Schufa macht. Dazu hat sie das Recht, wenn man sich die Vertragsbedingungen zum Girokonto genauer ansieht.

Sollte die Bonität des Kunden sich dort in der letzten Zeit verschlechtert haben, greifen bei vielen Banken beinahe automatisch Sicherheitsmechanismen, die einen möglichen Verlust durch einen notleidenden Kredit begrenzen sollen.

Als Kunde merkt man das durch:

- Kürzen der Kreditlinie,

- Kündigung des Dispokredits,

- Aufforderung zum Abschluss von Sparprodukten (z. B. Bausparvertrag) oder Abschließen von Versicherungen oder

- die freundlichste Form: die Aufforderung, freiwillig den Kontosaldo auszugleichen bzw. das Konto wieder in die vereinbarte Kreditlinie zu führen.

Das große Problem

Ist man bereits am Kreditlimit angekommen oder sogar noch tiefer im Minus, fällt es einem oft nicht leicht, die Forderungen der Bank schnell zu erfüllen. Leider setzen Banken oftmals relativ kurze Fristen, in denen der neue Kontosaldo erreicht werden soll.

Gerade durch die Kürzung oder Kündigung der Kreditlinie werden Kredite erst notleidend, denn der Kontoinhaber hat sich bereits daran gewöhnt, mit den Bankschulden zu leben, und die Zinsen dafür wurden vom Bankcomputer genau berechnet und dem Kunden stets in Rechnung gestellt. Der hat sie entweder bezahlt oder sein Kredit wurde dadurch, dass er bereits im Minus war, um die Zinsschuld erhöht.

Daraus kann sich ein Teufelskreis, eine Verschuldungsspirale, entwickeln. Diese zu durchbrechen, ist auch Motivation der Bank. Auch wenn sich nicht alle Banken dabei geschickt anstellen.

Unterschied: Dispozinsen und Zinsen für geduldete Kontoüberziehungen

Über Jahrzehnte gab es in den Preisverzeichnissen deutscher Banken zwei verschiedene Zinssätze, wenn man zu wenig Geld auf dem Girokonto hatte:

- Zinsen für Dispositionskredit

- Zinsen für Überziehungen (Kontoüberziehung über den Rahmen des Dispokredits hinaus)

Der Zinssatz für die Kontoüberziehungen war deutlich höher als der Zinssatz für geborgtes Geld im Disporahmen. Das hatte eine erzieherische und teils abschreckende Wirkung.

missverstandenes Signal

Im Jahr 2014 fingen einige Banken an, die Zinssätze zu vereinheitlichen, und das aufgrund der aktuellen Niedrigzinsphase auf dem Niveau des günstigeren Zinssatzes. Was Verbraucherschützer freut, wurde von einigen Bankkunden falsch verstanden … denn nun machte es ja scheinbar nichts mehr aus, ob man sich im vereinbarten Kreditrahmen aufhielt oder darüber hinaus noch Kontoschulden anhäufte. Der Zinssatz ist ja derselbe!

Auf den ersten Blick macht es keinen Unterschied, ob man sich im vereinbarten Kreditrahmen bewegt oder das Konto darüber hinaus überzieht. Ein falsches Signal an die Kunden. Quelle: Preisverzeichnis der DKB Januar 2015.

Faustregel merken …

Wenn man den Kreditrahmen des Dispositionskredits nicht mehr als 80 % ausnutzt, wird man mit 99%iger Wahrscheinlichkeit keine Probleme mit der Bank bekommen. Deswegen spreche ich von einem 20%igen Sicherheitspuffer, den man bei Beantragung des Dispos am besten gleich einkalkuliert.

Teil 2: Strategien zur Problemlösung

1. Eigene Bonität ermitteln

Um mit der aktuellen oder mit einer weiteren Bank in eine erfolgreiche Verhandlung einzusteigen, genügt es nicht, dass man:

- all seine Kontostände kennt,

- sein regelmäßiges Einkommen kennt.

Ist man nur bei einer Bank Kunde, kennt die Bank ebenso diese Informationen. Die Bank weiß jedoch noch mehr über Sie, was Sie vermutlich nicht wissen: Ihre Bonitätseinschätzung von der Schufa.

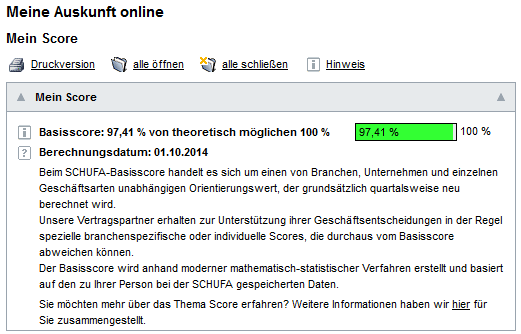

Besorgen Sie sich die eigene Bonitätseinschätzung von der Schufa

Erwarten Sie nicht, dass Ihnen die Bank die über Sie bei der Schufa gespeicherten Informationen zur Verfügung stellt. Die Bank kann selbst nicht alle Angaben sehen. Sie sieht jedoch, ob Sie bei anderen Banken Kunde sind, welche Kreditlinien dort vereinbart wurden und ob es Probleme in diesem Bereich gab.

Zudem sieht die Bank einen Bonitätsscore, der ausdrückt, mit welcher Wahrscheinlichkeit Sie Ihre Rechnungen bzw. Kreditkarten pünktlich bedienen werden.

Dieses Wissen müssen Sie sich unbedingt besorgen. So können Sie ggf. Bonitätsprobleme ansprechen und Lösungen dafür präsentieren oder – und das kommt auch gelegentlich vor – Ihre Schufa-Daten von Fehlern bereinigen lassen.

Schufaauskunft ist 1 × pro Jahr kostenlos

Eine Schufaauskunft ist einmal pro Jahr kostenlos. Es gibt aber auch die Möglichkeit, sich einen Online-Zugang zu Ihrer persönlichen Schufa-Datenbank gegen eine einmalige Pauschale einrichten zu lassen. Das hat den Vorteil, dass Sie jederzeit in die über Sie bei der Schufa gespeicherten Daten Einblick nehmen können.

Der Schufa-Score ist nur der kleinere Teil der Auskunft. Im anderen sieht man, welche Girokonto- und Kreditverbindungen bestehen.

2. Verhandlung mit der Bank

Treten Sie mit Ihrer bisherigen Bank in Verhandlung (das gelingt Ihnen umso besser, wenn Sie Ihre Bonitätsbewertung von der Schufa kennen). Finden Sie eine einvernehmliche Lösung, wie Sie den Dispokredit dauerhaft unter der 80%-Schwelle halten.

Lösungsideen:

-

Erhöhung des Dispokredits

Das ist die einfachste Lösung, funktioniert aber nur, wenn Sie über eine gute Bonität verfügen oder zusätzliches Einkommen nachweisen können.

-

Umschuldung

Wandeln Sie einen Teil des Dispokredits in einen günstigen Ratenkredit um. Damit entlasten Sie sofort den Dispo. Achten Sie aber darauf, dass Sie die monatlichen Raten nicht aus dem Dispo finanzieren, sonst wäre der Erfolg bald wieder futsch.

-

Schlachten Sie Sparschweine

Kreditzinsen sind höher als Zinsen auf Guthaben. Haben Sie ein Sparkonto, ein Festgeldkonto, einen Bausparvertrag oder der gleichen, dann bitten Sie um vorzeitige Kündigung, um das Guthaben mit dem Kreditsaldo zu verrechnen.

Weitere Lösungsidee

Legen Sie sich einen weiteren Dispokredit zu. Das klingt vielleicht im ersten Moment verrückt, aber es gibt tatsächlich Banken, die so etwas wie einen Dispositionskredit ohne Girokonto anbieten. Der nennt sich dann je nach Bank „Abrufkredit“, „Rahmenkredit“, „DispoPlus-Kredit“ oder „Comfort-Credit“.

zusätzlichen Dispokredit bei einer anderen Bank einrichten

Es funktioniert so:

Sie eröffnen bei einer dieser speziellen Banken ein Kreditkonto. Gleichzeitig wird eine maximale Kreditlinie vereinbart. Hier muss übrigens nicht an die 80%-Regel gedacht werden, weil dieses Kreditkonto nicht überzogen werden kann und die Zinsen per Lastschrift von Ihrem Girokonto eingezogen werden.

Einmal eingerichtet können Sie das Kreditkonto benutzen, müssen es aber nicht. Liegt der Kontostand dort bei null, fallen weder Zinsen noch Gebühren an. Da Sie es jedoch zum Ausgleich Ihres Dispokredits nutzen wollen, vereinbaren Sie am besten gleich bei Beantragung eine Auszahlung auf Ihr Girokonto.

Im weiteren Verlauf können Sie jederzeit Geld auf das Kreditkonto einzahlen, um den Saldo zurückzufahren und Zinsen zu sparen. Genauso ist es möglich, jederzeit wieder Geld vom Kreditkonto auf Ihr Girokonto zu überweisen.

Wie das im Detail aussieht und welche Banken solche separaten Dispokonten anbieten, finden Sie auf dieser Seite: ⇒ zusätzlicher Kreditrahmen.

Ich wünsche Ihnen ein glückliches Finanzhändchen und lassen Sie es mich bitte über die Kommentarfunktion am Ende dieser Seite wissen, wenn einer dieser Tipps für Sie hilfreich war. Vielen Dank!

Weiterführende Themen

- 3 Möglichkeiten, in Deutschland einen Kredit zu bekommen

- solche Unterschiede gibt es bei Kreditkarten in Deutschland

Bildmaterial: Syda Productions (fotolia.com)

Vielen Dank für diese wertvolle Ratschläge,

ich bin neue Kundin bei DKB und mit diesen Regelungen super zufrieden, bei vernünftiger Nutzung der Konten kann wirklich keiner meckern. Ich spare Geld für Zinsen und Gebühren und muss keine Angst mehr haben, wenn mal ein Notfall eintritt.

Der Zugang zu „meine Schufa“ kostet inzwischen (seit Anfang des Jahres?) für Neukunden monatlich mindestens stolze 3,95 EUR (meineSCHUFA kompakt). Das bis auf die einmalige Registrierungsgebühr kostenlose Angebot der reinen Auskunft wird nicht mehr angeboten, nur noch in Verbindung mit dem früher separat kündbaren „UpdateService“. Da man über den Online-Zugang nicht einmal alle Daten einsehen kann, die vorhanden sind (Branchenscores fehlen), kann ich nur zu der jährlichen Auskunft gemäß §34 BDSG raten. Letztlich stellt sich die Schufa damit selbst ein Bein, denn die Kosten dafür dürften bedeutend höher sein (Porto, Personalaufwand wegen manueller Bearbeitung).

Achtung, die Schufa versucht auch Bestandskunden mit einem kostenlosen Test des IdentSafe-Angebots aus dem kostenlosen Alttarif zu locken. Das list sich dann so: „Bitte beachten Sie, dass mit Abschluss des Vertrags über den SCHUFA-IdentSafe automatisch Ihr bestehender Vertrag über die SCHUFA-Auskunft online sowie ggf. über den SCHUFA-UpdateService endet, da diese Leistungen im SCHUFA-IdentSafe mit enthalten sind.“

Vielen Dank für diese Ergänzung und Erweiterung des Artikels. Tolles Engagement!